核心观点

|行业概览

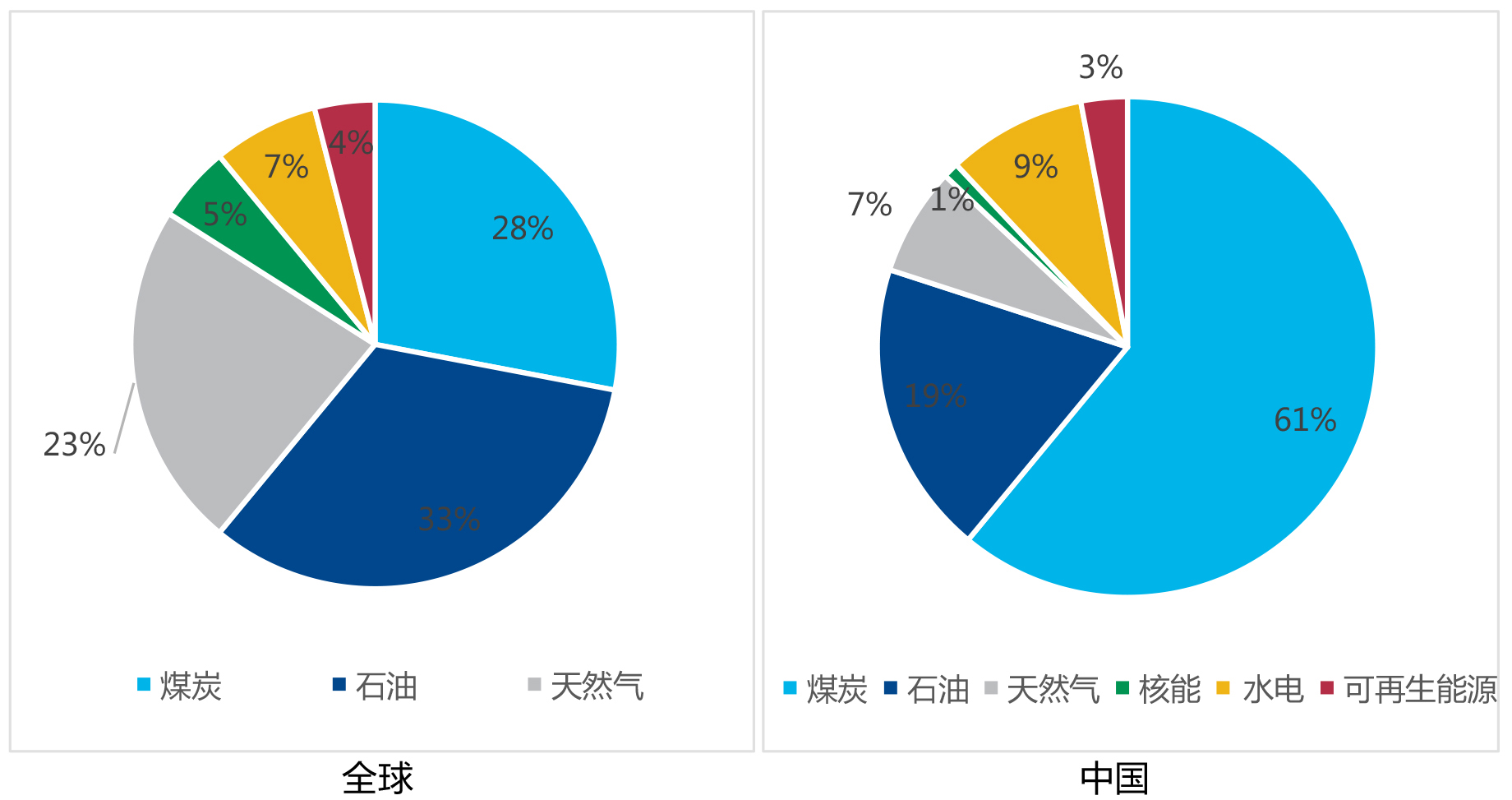

天然气作为清洁能源受到了各国政府的大力推广,在能源消费结构中的比例逐年提升。据《BP世界能源统计年鉴》资料显示,2017年全球一次能源结构中天然气的份额约为23.36%,而中国目前天然气在一次能源中占比仅为6.6%,不足世界平均水平的30%,有极大的提升空间。

我国天然气气源供应主要来源于国产天然气与海外进口天然气。国产供应结构为常规天然气、煤层气及其他非常规天然气;海外进口天然气主要分为进口管道气与LNG。

由于环保需求及“煤改气”政策的实施,2017年我国天然气需求大幅增长,达到2,397亿立方米,目前国内产量为1,487亿立方米,供应缺口达920亿立方米,需要进口天然气补足,其中管道天然气进口量为394亿立方米,LNG进口量为526亿立方米。

在天然气消费量逐年上升,供应缺口居高不下的背景下,大力发展煤层气及页岩气等非常规气开采是目前降低天然气进口依存度的最低成本选择之一。

|行业驱动

天然气消费驱动因素主要来自两方面:

一、中国环保政策趋严,各地煤改气的实施推动天然气在工业领域逐渐替代燃煤、石油,向欧美国家靠拢;

二、城市化进程加速,随着国内各省市供气管网、门站等基础设施的逐步完善,推动用气人口的增加、用气普及率的提高。

|投资机会

随着环保要求的不断升级,进一步提高天然气在能源结构中的地位将成为中国未来的政策方向。而气改将对我国天然气产业形态带来剧变,不论是上中下游企业,原先赚取稳定差价的商业模式都将遭到冲击。尤其是对于中游和下游企业来说,拿气成本和销售价格均在产业链上环环相扣,受制于市场和交易对手,其差价均面临下调的政策风险。

在存量利润整合缩减的政策预期下,天然气行业未来的机会将主要来源于增量的低成本气源。唯有从产业链最上游的气源端掌握成本优势,方可使天然气产业链内的企业有效抵御差价波动。在此逻辑下,开采煤层气成本较低,产量增速有望持续提升。

在非常规天然气中,煤层气凭借其供应可靠、价格相对低廉的优势成为最具潜力的上游投资行业之一。煤层气开采成本虽然较常规天然气更高,但销售价格已经基本接近门站价格,同时还享受政策性补贴。且随着未来输气管道的不断完善,煤层气企业的排空率将逐步降低,上下游价差仍有较高的拓展空间。煤层气行业目前以三桶油和地方性国企为主导,跨国企业和民营企业参与投资的模式为主,进入壁垒较高,年产量不足百亿方。

未来,随着政策的持续支持、下游输气管道的不断完善,煤层气行业将步入高速发展的快车道。

一、行业概况

1.1 天然气行业现状

天然气作为清洁能源受到了各国政府的大力推广,在能源消费结构中的比例逐年提升。据《BP世界能源统计年鉴》资料显示,2017年全球一次能源结构中天然气的份额约为23.36%,而中国目前天然气在一次能源中占比仅为6.6%,不足世界平均水平的30%,有极大的提升空间。

图1:全球能源结构与中国能源结构对比

资料来源:BP能源报告,九鼎投资整理

随着我国天然气利用政策的落实,天然气基础设施建设力度的加大和城镇天然气管网的建设,城市燃气行业将迎来巨大的发展机遇,主要体现在以下几方面:

(1)居民用气

随着城镇化水平的提高和各项基础设施日益完善,天然气在城镇居民生活中将扮演越来越重要的角色,在很多地方已经完全取代了燃煤、液化石油气等能源。2017年城镇居民用气937亿立方米,同比增长39.3%。

(2)工业用气

工业是我国最大的用气行业,根据国家统计局发布的数据,我国工业企业的用气量从2000年的199亿立方米增长至2017年的1,449亿立方米。虽然2014-2015年受到经济增速放缓的影响,工业用气增长率略有下降,但整体仍呈现上升趋势。

(3)分布式能源

分布式能源是安装在用户端的能源系统,利用天然气为燃料,通过冷、热、电三联供等方式实现能源的梯级利用,综合能源利用效率在70%以上,并在负荷中心就近实现现代能源供应方式。截至2018年底,全国已建成天然气分布式能源项目接近100个,装机容量将达到1,125万千瓦,分布式项目天然气年均消费量将会达到44亿立方米。

1.2 行业规模

天然气消费驱动因素主要有二:一、中国环保政策趋严,各地煤改气的实施推动天然气在工业领域逐渐替代燃煤、石油,向欧美国家靠拢;二、城市化进程加速,随着国内各省市供气管网、门站等基础设施的逐步完善,推动用气人口的增加、用气普及率的提高。

图2:中国天然气消费趋势

数据来源:国家统计局,九鼎投资整理

过去几年来,中国天然气消费量由2011年的1,341亿方增长到2017年的2,397亿方,年均复合增长率达10.17%。预计2018年国内天然气表观消费量将突破2,800亿立方米,同比增长18%。

1.3“煤改气”政策

以煤为主的能源结构是中国大气污染问题的重要原因。中国经济快速增长、能源消费激增,燃煤对空气污染的贡献逐渐增大。与此同时,随着生活水平的提高,公众对大气污染的关注增强,大气污染控制压力加大。在此背景下,中国政府出台以天然气替代燃煤的政策(简称“煤改气”),从而削减燃煤在能源结构中的比重。

受“煤改气”政策的影响,2017年我国天然气消费量有较大幅度增长,导致上游天然气供应压力增大。长期来看,在能源结构升级的大背景下,“煤改气”并不是一时的运动式政策,随着环保要求的不断升级,进一步提高天然气在能源结构中的占比位将成为中国未来长期稳定的政策方向。

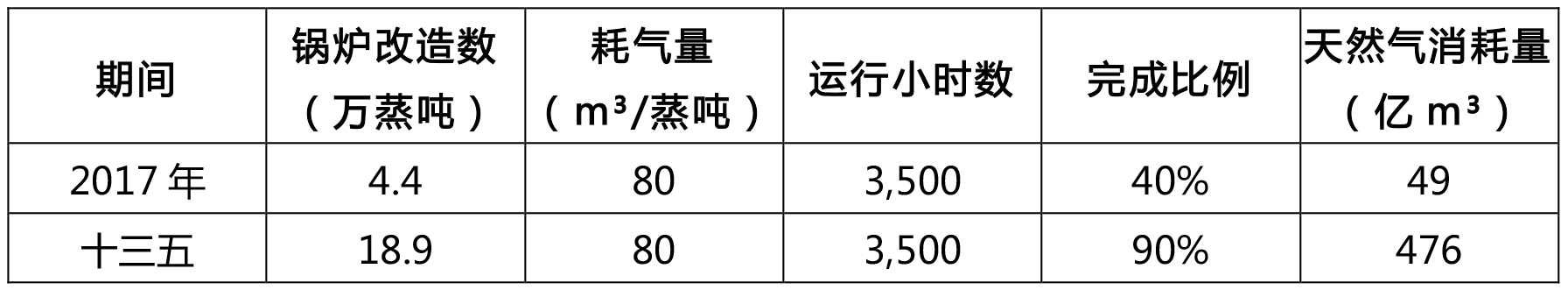

表1:十三五期间煤改气需求量预测

数据来源:发改委,九鼎投资整理

假设每蒸吨耗气量为80方,年运行3,500小时,预计到2020年将累计增加天然气需求量近476亿立方米,如果进一步考虑居民端煤改气政策,至“十三五”期末,年均天然气需求量将增加约160亿立方米。

根据发改委最新公布数据,2018年中国天然气表观需求量为2,803亿方,较2017年增长18.1%。《天然气发展“十三五”规划》中2020年天然气占一次能源消费比例发展目标为8.3-10%,预计未来几年天然气需求量依然会持续增加。

二、上游供应

中国天然气供给量主要以国内常规天然气、非常规天然气、国外进口管道气以及进口LNG组成。2017年中国天然气国内产量为1,487亿方,其中常规天然气产量为1,326亿方,占比约为90%。进口量为920亿方,合计供应量为2,407亿方,同比增长15.7%。对外依存度也提升至38.22%,上游供气缺口进一步被拉大。

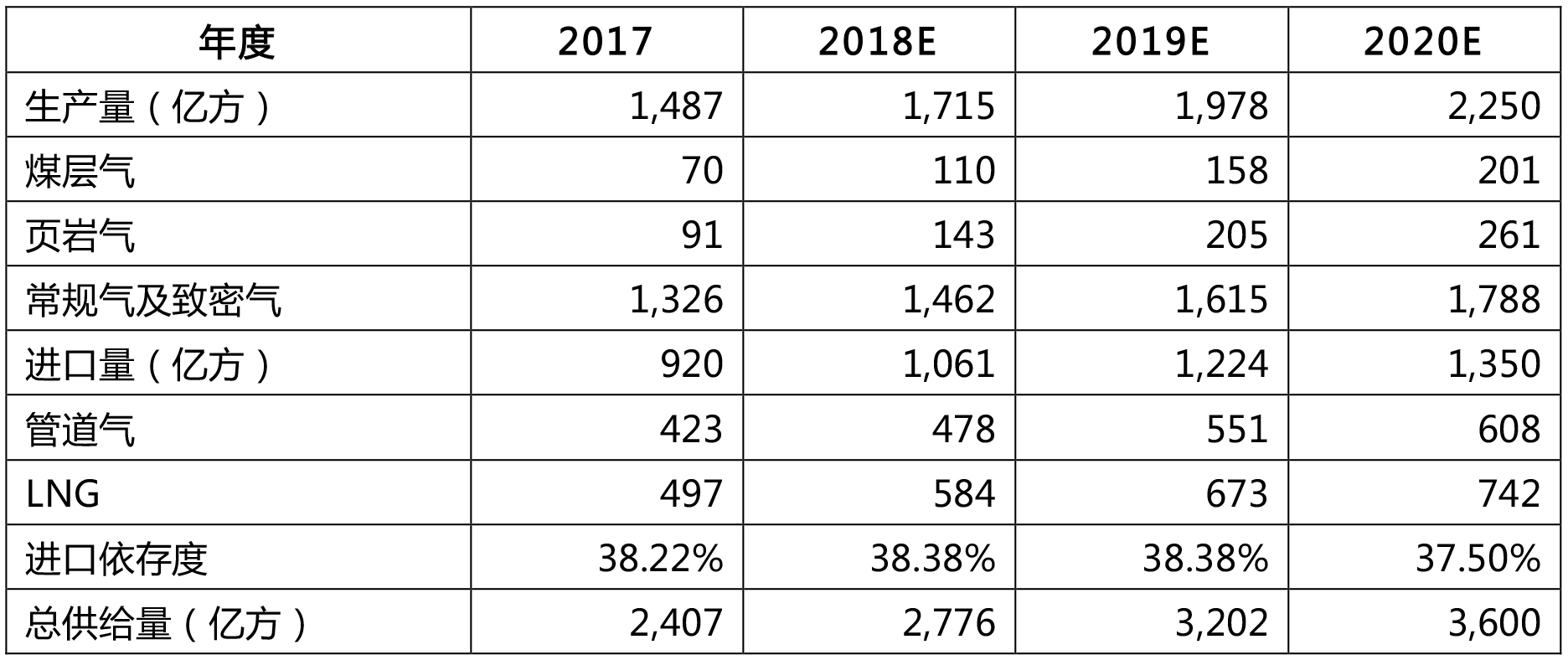

表2:中国天然气供需分析

数据来源:国家统计局,九鼎投资整理

常规天然气仅能满足不到60%的天然气需求,年均增速低于10%。天然气进口量连年攀升,进口依赖度持续走高,占比接近40%。2017年非常规天然气占比约为10.9%,其中煤层气产量为70.2亿方,占供给总量的2.92%,页岩气产量为91亿方,占供给总量的3.78%。

2.1 常规天然气供应

传统气田是我国天然气供给中最重要的一环,由于致密气产量常年占国内天然气生产总量35%以上,因此本文的常规天然气包括狭义的常规气源和致密气。2007年以来,与快速增长的国内天然气消费量相比,我国天然气产量增长幅度较小,主要是受国际油价持续走低、气田开发存在不确定因素,导致难以确保形成有效供气量,相比2020年2,250亿方的规划产量目标仍有较大差距。

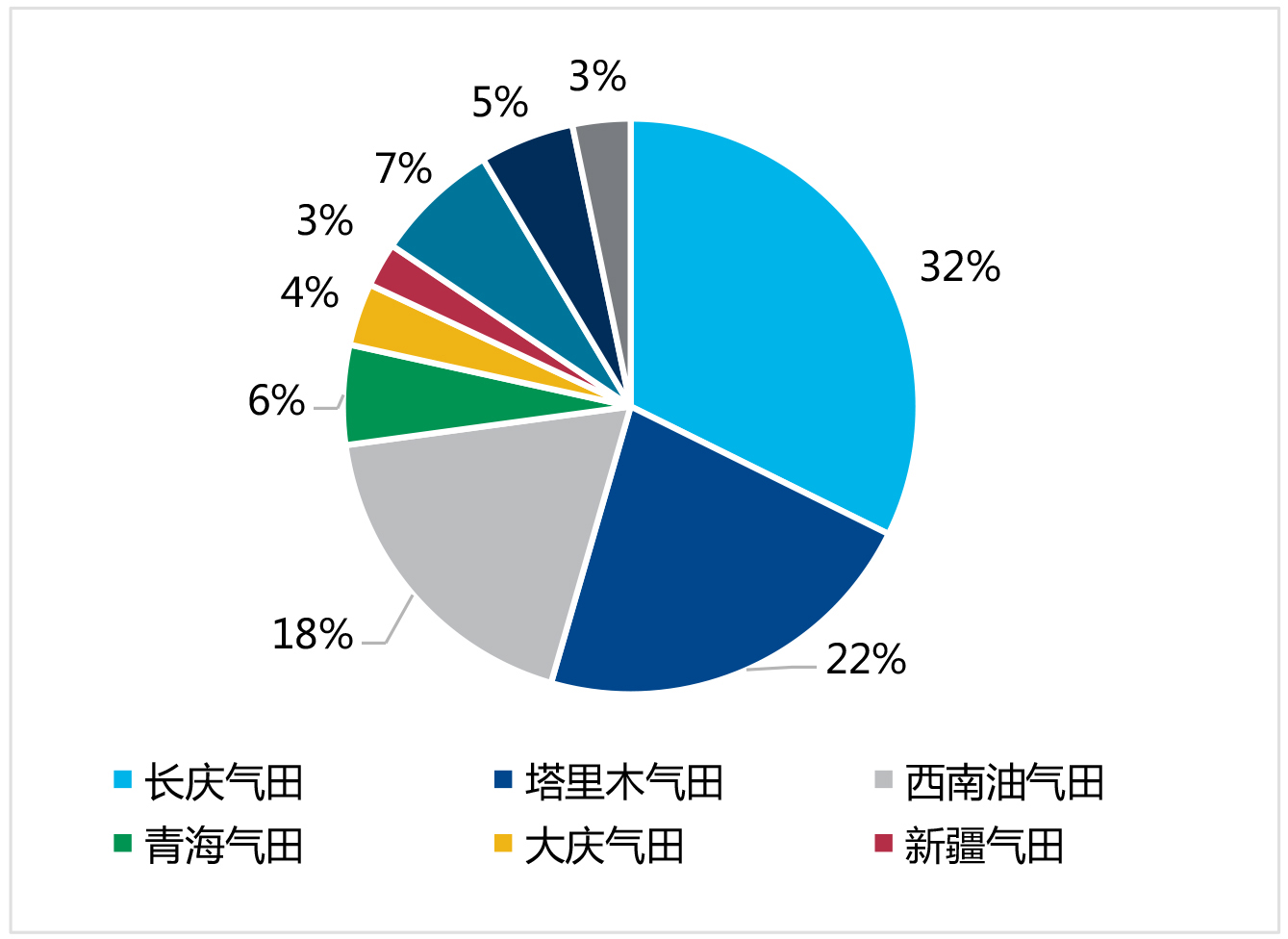

图3:2017年国内主要常规天然气产量分布

数据来源:BP能源报告,九鼎投资整理

“十三五”期间,国家规划重点勘探西南油气田、鄂尔多斯、塔里木盆地以及海上天然气开发,参考中石油、中石化、中海油历史产气量数据,我们作出如下预测:

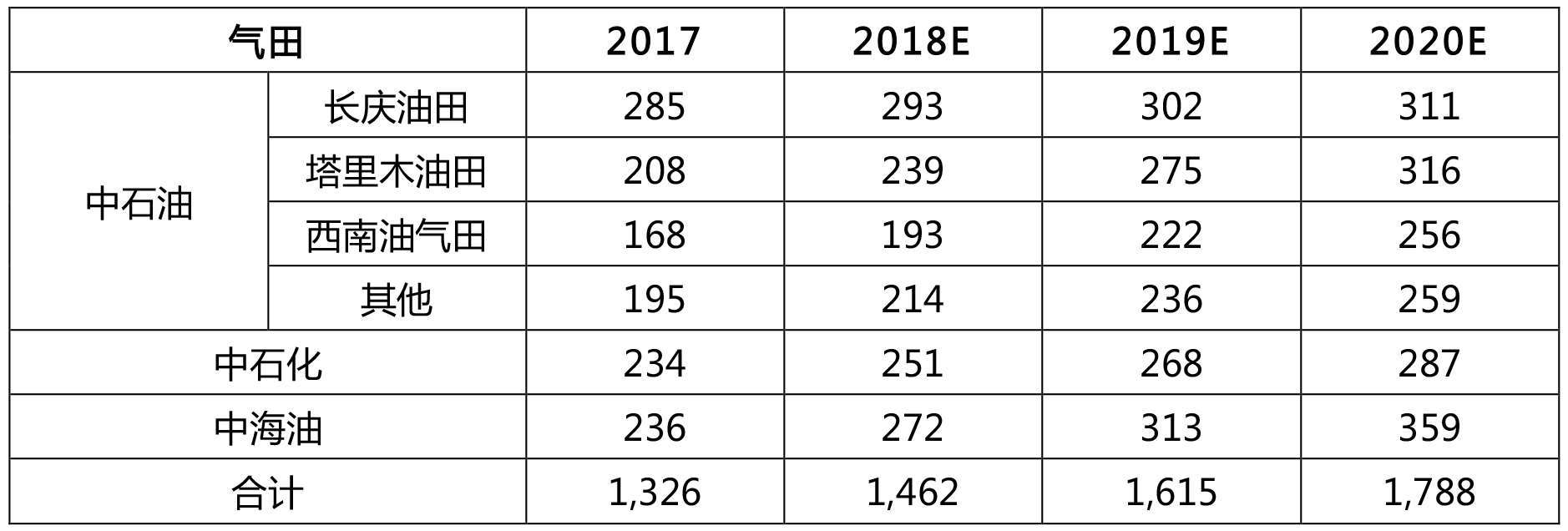

表3:国内常规气产量预测

数据来源:上市公司年报,九鼎投资整理

根据中石油近年的产量情况,保守预计长庆油田每年保持3%增速,中石油塔里木油田和西南油气田保持15%增速,其他油田保持10%增速。此外,预计中石化未来产气量年均增长7%,中海油产气量年均增长15%,三公司到2020年总产量约1,788亿方,考虑到“三桶油”产量约占全国天然气产量95%,因此预计2020年全国天然气产量约为1,882亿方。

2.2 非常规天然气供应

非常规气中煤层气和页岩气有望成为常规气外的重要补充。

页岩气方面,自从美国页岩气革命以来,世界主要资源国都加大了页岩气勘探开发力度。我国页岩气资源量潜力巨大,截至2017年页岩气地质资源量达131万亿方。2017年我国页岩气产量达到91亿方,同比增长15.2%。

煤层气方面,我国煤层气资源主要分布在华北和西北地区,2017年煤层气产量约70.2亿方。截至2017年,总地质资源量约32.16万亿方,占全球煤层气储量的12%,全国共设置煤层气探矿权114个,勘查面积6.2万平方公里。其中,煤层气开发规模最大的5个企业分别是晋煤、中石化、中石油、中海油(控股中联煤层气公司)和河南煤层气公司。

在我国非常规天然气中,煤层气比页岩气开发更早、产业化进程更成熟,且更易开采。煤层气比页岩气的埋深更浅,煤层比岩层硬度小更易压裂,导致煤层气整体开采成本较页岩气更低。但由于页岩气行业的主导者主要为以中石油为代表的大型央企,其开采行为更多受到政策驱动影响而不仅仅是成本制约,产量更大,仅中石油涪陵项目2017年页岩气开采量就达51亿立方米。而煤层气行业主要的参与者为私企及地方国企,开采行为更多受到成本收益的制约,产量较页岩气稍低。

我国根据煤层气销气量对采气企业实施补贴,从而扶持煤层气产业发展。进入“十三五”以来,补贴水平呈现持续上升之势。“十三五”期间国补由0.2元/方提升至0.3元/方,2015-2017年山西省省补(仅针对省内企业)由0.05元/方提升至0.1元方。与煤层气的补贴上升相比,页岩气的补贴标准在“十三五”以后由0.4元/方下降至0.3元/方。根据《国务院关于促进天然气协调稳定发展的若干意见(国发〔2018〕31号)》,中央财政对非常规天然气补贴政策将延续到“十四五”时期,即页岩气和煤层气至少可获得0.3元/方的补贴直至2025年。

2.3 国际管道气进口

随着2014年中俄天然气协议的签署,2019年末俄罗斯将开始通过中俄天然气管道向中国供气,届时我国在进口管道天然气布局上形成东北(中俄)、西北(中亚)、西南(中缅)三大来源。

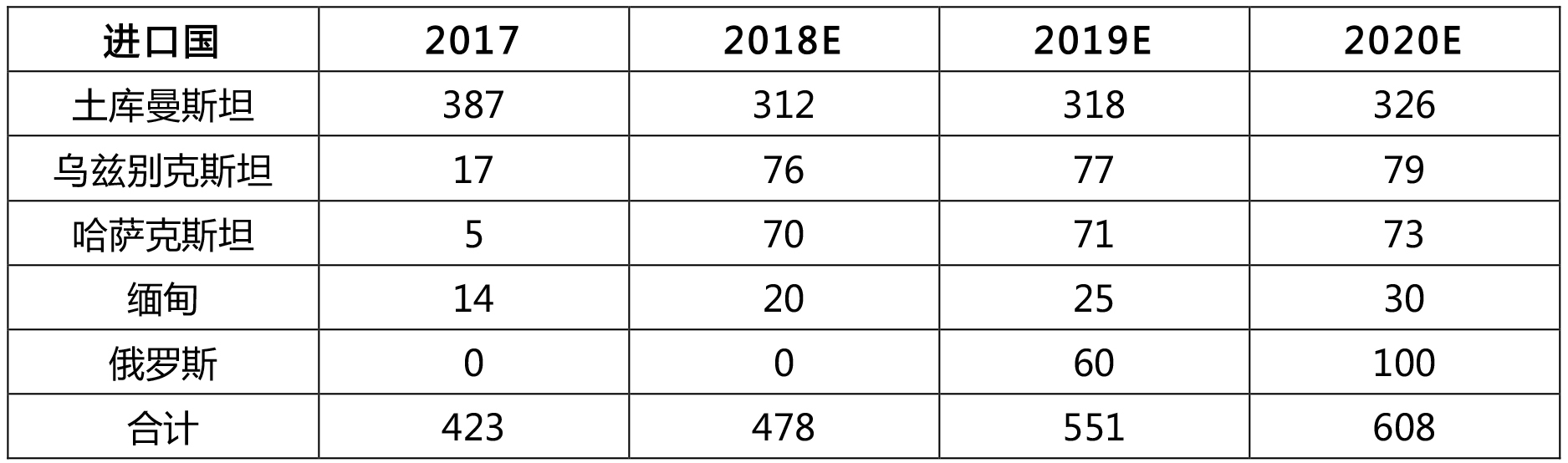

表4:中国进口管道天然气明细

数据来源:发改委,九鼎投资整理

中亚管道:目前中亚管道是我国陆上天然气进口的主要来源,气源主要来自于土库曼斯坦,乌兹别克斯坦、哈萨克斯坦等国。中亚管道共分为A、B、C三线,设计输气能力分别为150、150、250亿方,合计550亿方,平均单月46亿方。2017年共向国内输气387.38亿方,利用率达70.43%,冬季(2017年11月-2018年3月)共向国内输气189亿方,利用率达到82.17%。中亚D线在待建阶段,设计输气能力为300亿方,预计2022年以后将贡献增量。

中缅管道:设计年输气能力120亿方,由于沿线城市门站、管道配套不够健全以及产量有限、进口价格偏贵等原因,年输气量不足20亿方。

中俄管道:分为东线和西线,东线设计能力380亿方,预计2019年底建成,西线设计能力200亿方,仍处待建状态。

上述进口管道天然气合同期限均在30年及以上,其中已经运行的中亚、中缅管道售气金额及售气量会随着国内天然气需求量、国际油价等参数有所变化,并不完全按照合同约定进行。以进口占比超过85%的土库曼斯坦为例,自2018年1月30日以来,由于该国国内用气量增加,日均供气量锐减5,000万方,远远低于框架合同中约定的400亿方年均供气量。虽然我国拥有已建成、在建跨国传输管道7条,但实质上目前国内进口管道气基本被土库曼斯坦一国垄断,所以议价能力较低。另一方面,土库曼斯坦对我国的出口售价是所有出口国中最低的。当前在建的中俄东线的天然气购销合同规定,俄罗斯每年向中国输送380亿立方米天然气,合同总额4,000亿美元,有限期30年,折合进口单价超过2.4元/方。即便该管线建成,也仅能从能源安全的角度缓解我国气源紧张的问题,土库曼斯坦仍然将在未来进口管道气中扮演极为重要的角色。

因此,未来我国进口管道气将形成包括中亚各国、缅甸、俄罗斯在内的多国供应格局,一方面有助于增加我国的议价能力,并在一定程度上缓解上游气源缺口的态势,但另一方面,根据已经披露价格区间的售气合同和历年进口价格,此部分进口管道气相较于国内气源很难形成价格优势,井口价格一般都在1.3-2.4元之间,加上传输价格将大大高于目前国内门站价格。据此,我们预测未来进口管道气进口量如下:

表5:各国进口管道气进口量预测(亿方)

数据来源:九鼎投资整理

综上,目前我国进口管道气产能约为970亿方,至2020年可达1,650亿方,但受制于能源安全、天然气价格等原因,2017年实际输气量约394亿方,整体产能利用率仅为40.62%,仍然不能满足国内天然气的巨大缺口。

2.4 国际LNG采购

目前我国LNG进口已达到了进口天然气总量的54%,预计未来LNG进口量将持续上升。LNG进口商在签订合约的时候都选择与国际油价或者美国亨利港价格挂钩,设定一个地板价和天花板价,然后以百分比的浮动定价。不同于进口管道气,目前国际LNG进口合约都趋向于短期化,给进口商带来了更大的盈利弹性,也增加了价格的波动风险。

目前我国海上进口LNG主要来源于以澳大利亚、马来西亚为代表的亚太地区和以卡塔尔为代表的中东地区,具体来源地已扩充至10余个国家,其中澳大利亚对我国的供气量自2013年以来稳步提升,于2015年取代卡塔尔成为第一大供气国,2017年占比为46%,卡塔尔占比为19%,紧随其后的为马来西亚及印度尼西亚,占比分别为12%和8%。

表6:2017年中国LNG进口主要国家及地区分析

数据来源:九鼎投资整理

LNG进口量主要受到出口国产能、井口价及运输距离影响。澳大利亚近年来大力投建LNG工厂,产能急速扩张,占据着中国LNG长期合约中的大部分市场,此外,LNG现货中澳大利亚也占有较高比重。表6中进口金额按照离岸价估算,加权平均价格约2.05元/方气,考虑到运费和保险之后的到岸价普遍在2.5元/方以上。

此外,我国LNG码头自2006年开始经过快速发展,到2017年末已建成码头15个,在建码头3个,接收能力提升至5,640万吨/年,其中中海油占比53%,中石油占比34%,中石化占比10%,其余为以九丰、广汇为代表的民间资本。

三、天然气价格传导机制

3.1 不同天然气上游入网前价格

3.1.1 常规天然气价格

按照天然气的定价机制,下游门站价格由政府制定基准门站价,天然气传导至下游的成本包括气田井口价,以及中途的管道运输费用。由于下游用气分城市燃气,工业用气,以及其他用途。各用途的基准门站价格不同,所以进行成本盈利分析的时候需要分开具体分析。

井口价主要受气源地开采难度影响,而管输价格不仅取决于沿线管网造价,还与输气量密切相关。以西气东输一线工程为例具体分析,新疆各油气田非工业用气井口价约0.79元/方,工业用气井口价约1.19-1.22元/方。西一线西段由轮南到中卫的管输价格为0.1442元/千方/公里,东段由宁夏中卫到上海的价格为0.2429元/千方/公里。轮南-中卫的距离大约为2000公里,中卫-上海的距离大约为1,836公里。以此测算,居民用天然气从轮南出发到达上海门站的成本为井口价加上两段管道运输费用,合计约1.612元/方,比上海市门站价格低0.447元/方。

3.1.2 煤层气价格

根据上市公司年报披露,2017年煤层气气源价格大约为1.35元/方,较常规天然气价格更高。但由于中国煤层气富集区域为山西沁水盆地及内蒙古鄂尔多斯地区,这两个区域相较于新疆、东北、西南等地常规气田而言,距离东部沿海用气大省更近,相应的管输价格也更低,以煤层气从山西开采,经沁水-博爱线和西气东输线到达上海为例,其传输加价仅为0.66元/方。

此外,煤层气开采企业还可获取中央财政补贴0.3元/方,如果是山西省地方企业还可获取山西省财政补贴0.1元/方。

3.1.3 进口管道气价格

中国目前的天然气进口主干管网主要是中亚天然气管道线和中缅油气管线,年均输送能力970亿方。俄气东线计划2019年12月向中国供应天然气,按照《中俄东线供气购销合同》规定,投产后前五年渐增气量为每年50亿-300亿方。2017年,中国管道气进口量约423亿方。

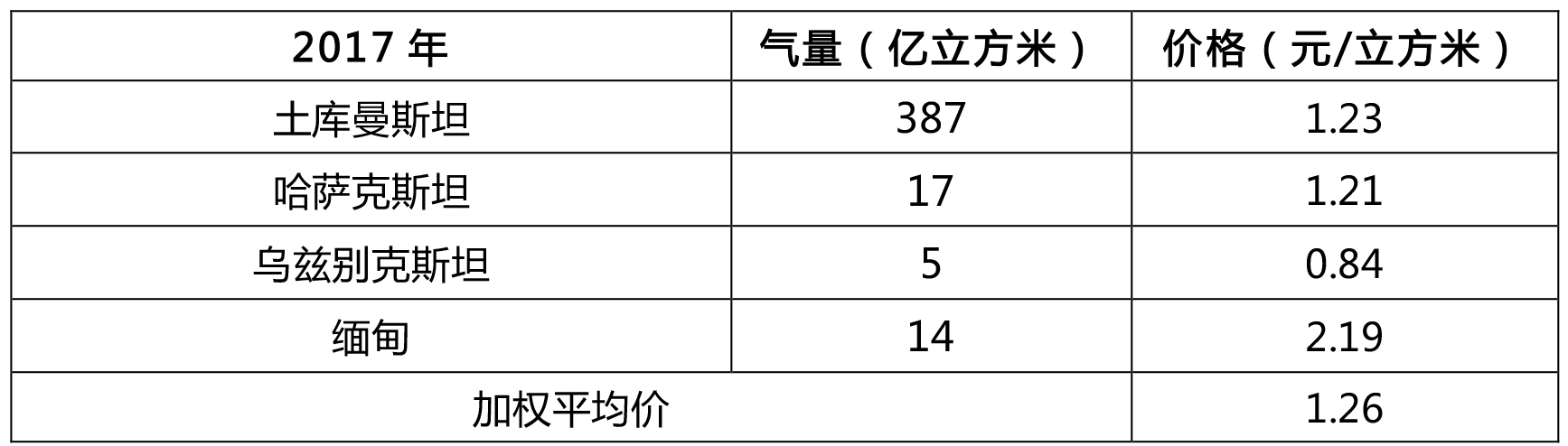

表7:进口管道气供给量及价格

数据来源:九鼎投资整理

进口管道气加权均价约1.26元/方,进口管道气价格和国内非常规天然气价格接近,但距离较远。以运输至上海市为例,运输成本约在0.822元/方,包含运输成本在内的价格几乎等于甚至超过门站价格。

3.1.4 进口LNG价格

国际LNG定价存在长协模式和现货模式。长协模式通常采用S曲线价格公式:

LNG 贸易价格=原有相关系数×油价+常数+S

S是当油价过低或者过高时的一个曲线公式,当油价过低时,S为正值;当油价过高时,S为负值。因此,当国际油价上行的时候,国际LNG贸易价格通常上行。近年来新签订的LNG长协,常见的地板价和天花板价对应油价分别40美金/桶、70美金/桶。因此在油价在70美金/桶以上时,国际长协LNG价格继续上行空间不大。

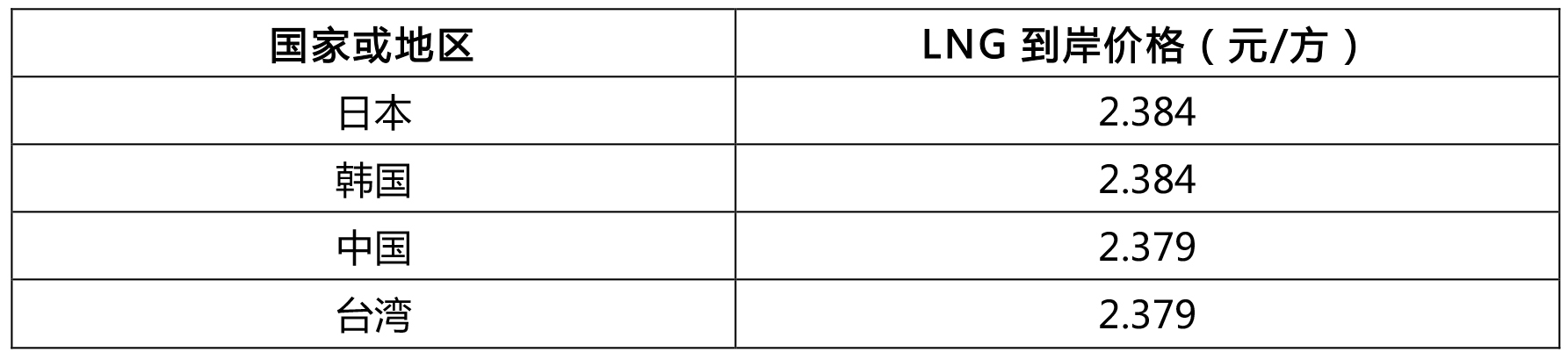

表8:2018年8月LNG到岸价格

数据来源:九鼎投资整理

近期中国LNG的到岸价格为2.379元/方,即为接收站进口商的进口成本,上海交易中心的LNG出厂平均价格约为3.04元/方,与到岸价相差约0.66元/方。还未考虑出厂至最终需求端的运输成本,淡季进口LNG价格已经高于上述所有气源。

3.2 不同气源传输后价格比较

由于气源地和最终售气地的位置会影响到管输价格从而影响到最终售气价格,因此不同区位的选择会造成不同的决策结果,本文仅以用气量较大的东部沿海地区上海市和国内产气量较大的新疆地区、煤层气产量较高的沁水盆地进行比较分析。

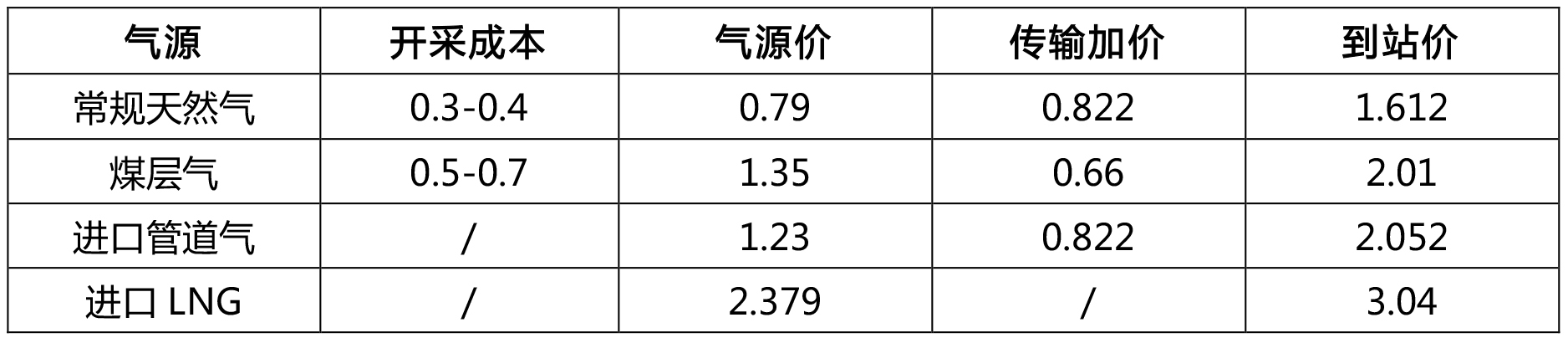

假设最终用气终端在上海市,气源价加上传输加价作为到站价格。本文设置了4组情景进行分析,常规天然气从新疆开采,经过西气东输线路到达上海;煤层气从山西开采,经过沁水-博爱线和西气东输线到达上海;进口管道气从土库曼斯坦进口,到达新疆后经西气东输线到达上海。

表9:不同情景下天然气到站价格

数据来源:九鼎投资整理

煤层气相比于进口管道气、LNG具有价格优势。常规天然气从新疆开采到上海的价格为1.612元/方,煤层气从山西开采到上海的价格为2.01元/方,中亚进口管道气经新疆到上海的价格为2.052元/方,上海本地LNG到岸后出厂价格为3.04元/方,这意味着常规天然气在所有上游供气方式中仍然是最具有成本优势的一种。

但由于天然气需求增高,导致常规天然气不能完全满足用气需求。煤层气气源价虽然高于进口管道气,但由于中国大量煤层气富集于沁水盆地,距离东部用气大省较近,传输加价较低,最终到站价格低于进口管道气和进口LNG,是目前降低天然气进口依存度的最低成本选择。

3.3 不同气源未来供给量及价格预测

根据《天然气发展“十三五”规划》,到 2020 年,我国天然气消费总量将达到3,600亿方,预期2020年国内天然气产量突破2,250亿方,对外依存度为37.5%,与2017年相比略有回落。依据表3中常规天然气的预测量得出非常规天然气产量。进口气源方面,管道气占比约45%,按照表5预测总量作为进口管道气进口量并相应得到进口LNG气量。

表10:未来不同气源供给量预测

数据来源:九鼎投资整理

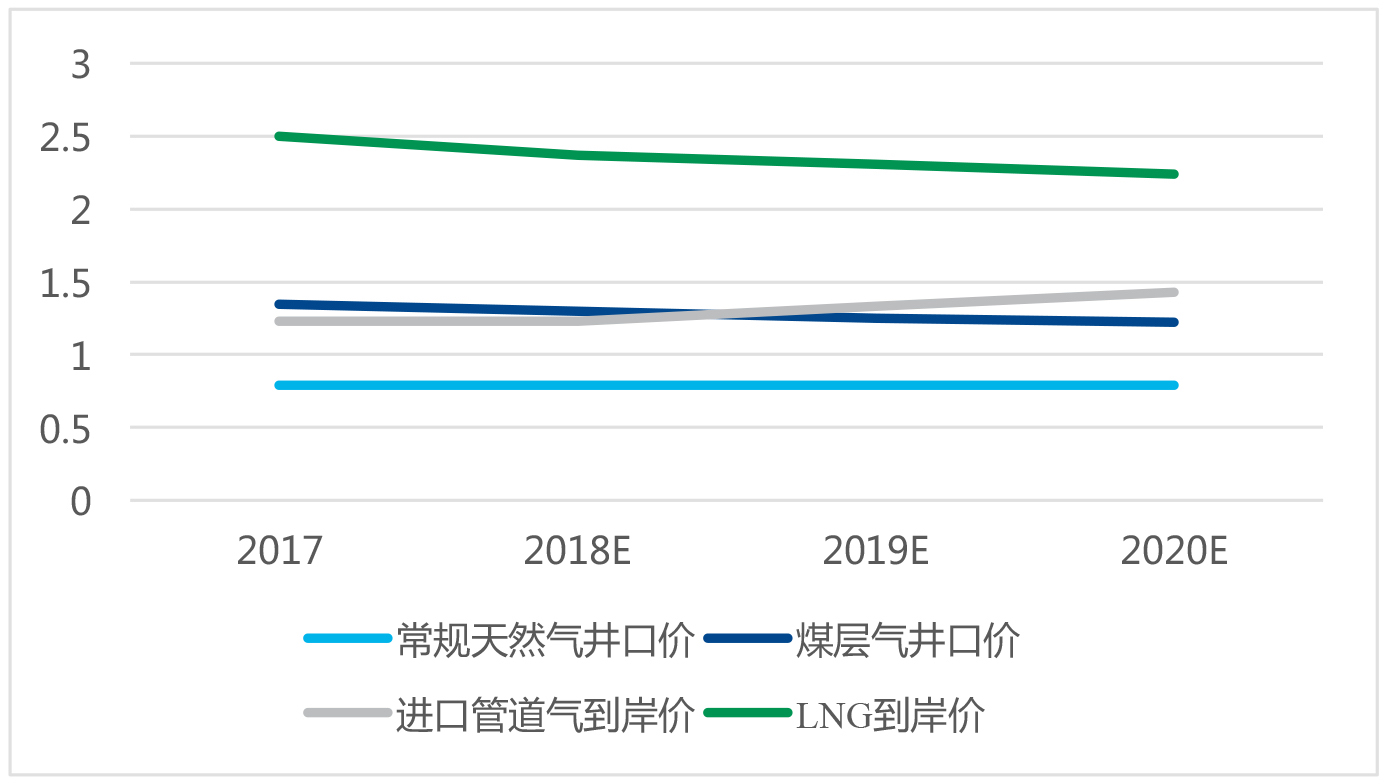

价格方面,历史数据中,常规天然气井口价长期稳定,LNG到岸价格长期在2元/方以上,进口管道气到岸价略低于煤层气井口价,但近年二者的差异越来越小,因此我们预测未来常规天然气井口价依然稳定,以新疆气田为例,大约为0.79元/方,而煤层气井口价随着开采成本的逐年下降预计未来将略有下降,预计到2020年将下降至1.22元/方。进口管道气到岸价随着中俄东西线的开通将会逐步上升,保守估计到2020年将上升至1.43元/方。LNG到岸价预计将出现下降的主要原因在于中美关于进口LNG订单的达成,目前美国进口LNG订单到岸价约1.2元/方,预计未来随着美国进口LNG的逐步增加,到2020年进口LNG价格将下降到2.24元/方。

图4:未来不同气源价格预测

数据来源:九鼎投资整理

可见,在天然气需求不断攀升、进口依存度居高不下的背景下,以煤层气为代表的非常规天然气面临着广阔的发展空间。而另一方面,煤层气井口价仍有一定降幅,在未来三年内将成为仅次于常规天然气的低价气源。

四、天然气气源研究总结

随着环保要求的不断升级,进一步提高天然气在能源结构中的地位将成为中国未来长期稳定的政策方向。而气改将带来我国天然气产业形态的剧变,不论是上中下游企业,原先赚取稳定差价的商业模式都将遭到冲击。尤其是对于中游和下游企业来说,拿气成本和销售价格均在产业链上环环相扣,受制于市场和交易对手,其差价均面临下调的政策风险。在存量利润整合缩减的政策预期下,天然气行业未来的机会将主要来源于增量的低成本气源。唯有从产业链最上游的气源端掌握成本优势,方可使天然气产业链内的企业有效抵御差价波动。在此逻辑下,开采煤层气成本较低,产量增速有望维持高水平。

煤层气开采成本虽然较常规天然气更高,但销售价格已经基本接近门站价格,同时还享受政策性补贴。由于仅依靠常规天然气,供需之间仍存在较大缺口,并且随着未来输气管道的不断完善,煤层气企业的排空率将逐步降低,上下游价差仍有较高的拓展空间。因此,在非常规天然气中,煤层气凭借其供应可靠、价格相对低廉的优势成为最具潜力的上游投资行业。