核心观点

|行业概览

一、激光器位于激光产业链中枢位置,中国已成为全球规模最大、增速最快的激光器市场

激光器是终端激光设备的核心光学部件,位于全产业链的中枢位置。同时,从成本角度来看,激光器成本约占设备总成本的30%-50%,为激光设备价值量最高的核心部件。

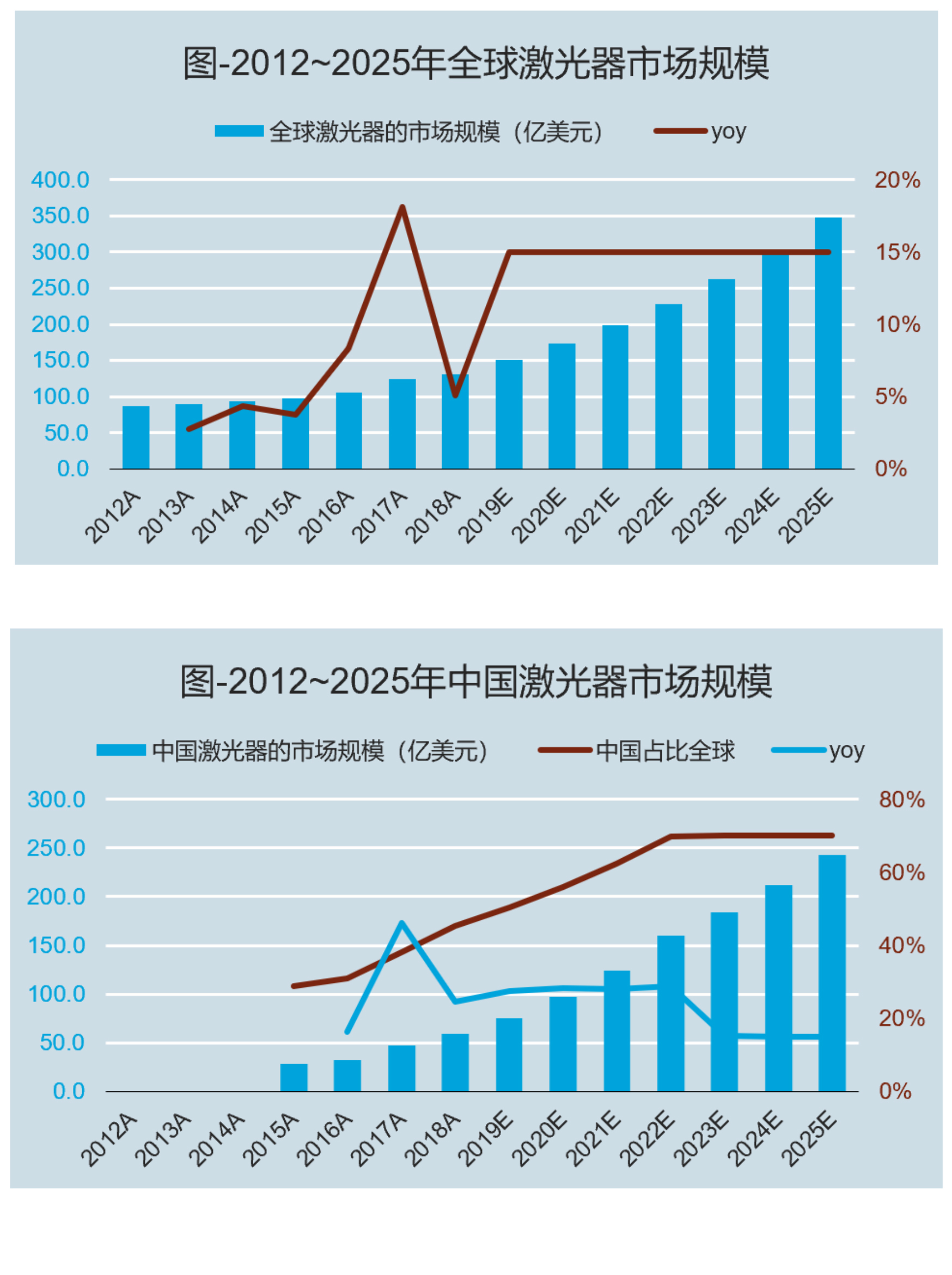

预计到2025年,中国激光器市场规模将达到约240亿美元,年化复合增速将保持在22%左右。届时,中国激光器市场占全球比例或达70%。

二、工业领域成为激光器需求增长的核心贡献者,高功率的趋势愈发明显,高光束质量、对能量分布和边缘处理具备较强设计能力的公司的产品将获得更优异竞争力

2016年开始,工业激光器市场增量已经超过整体激光器需求增量,成为市场角逐的焦点。2018年,全球工业激光器市场规模已超47亿美元,占整体激光器需求的约36%,成为激光器最大的应用市场。

随着下游对激光性能的要求日益提高,各厂家都在向附加值更高的高功率激光器发展。以占全球光纤激光器份额60%的IPG为例,2018年报披露数据,公司2000W以上的高功率激光器销售额达到9.1亿美元,占总销售额的62.3%。

|投资机会

一、国产超快激光器崛起,细分赛道大有可为

激光器按照其光脉冲的单位分类,普通脉冲激光的单位是微秒(μs,10的负6次方秒),千瓦(KW)。调Q激光的单位是纳秒(ns,10的负9次方秒),兆瓦(MW)。而锁模激光的单位是皮秒(ps,10的负12次方秒)和飞秒(fs,10的负15次方秒),千兆瓦。

超快激光器可以将光能集中,在皮秒至飞秒的时间间隔内,将光聚焦到小空间上,并可以在不破坏底层区域的情况下,从材料表面快速、清洁地烧蚀材料。根据公开数据,2017年全球超快激光器市场规模约5.7亿美元,2020年有望超过15亿美元,CAGR高达39%,高于光纤激光器的行业增速。且由于技术壁垒高,超快激光器可能较当前普通光纤激光器毛利率水平更高。

二、激光器国产化程度不断加强,核心元器件是关键

随着国内光纤激光器企业的技术突破,国内小于100W的低功率光纤激光器已基本实现了国产化,100W-1500W之间的光纤激光器国产化率也超过了60%,但功率大于1500W的光纤激光器国产化还比较低为10%左右,仍大量依赖进口。随着国内激光器厂商的研发实力提升,中美贸易战背景下核心器件及技术的国产化需求日益迫切,国内高功率光纤激光器大概率将复制中低功率激光器进口替代的过程,国产激光器取代进口趋势日益显著。

从激光器成本结构中可以看到,特种光纤、泵浦源和光学器件是激光器成本的主要构成,占比超过80%,其中泵浦源和特种光纤又是光纤激光器原材料成本的核心来源,一般的,特种光纤占比约20%、泵浦源占比约30%。泵浦源封装、合束器、隔离器、中功率光纤光栅、激光传输组件等激光器零部件已经基本国产化,泵浦源芯片、增益光纤、高功率光纤光栅等是国产化的关键。

泵浦源为激光器中最重要的核心器件之一。半导体激光器是光纤激光器的主流泵浦源,半导体激光芯片是制造半导体激光器的核心部件,其功率高低和性能稳定性直接影响输出激光性能。激光芯片是国内激光产业链十分薄弱的环节,在高功率半导体激光器芯片方面早日打破长期依赖进口“有器无芯”的局面是当务之急。自主研发掌握泵浦源、光纤耦合器等核心器件技术并规模化生产,实现自产自制,方可有效降低成本,显著提升毛利率、净利率水平,享受产业链垂直整合的红利。

一、行业总述

激光加工技术与传统加工技术相比具有很多优点——能量集中,应用范围广泛,安全可靠,精确细致。我国的激光产业与《“十三五”国家战略性新兴产业发展规划》提出的战略性新兴产业五大领域密切相关。目前,国内激光器行业处于快速成长阶段,龙头企业已实现大功率光纤激光器技术突破,有望较快占领国内市场并实现出口,拉动相关行业公司快速成长。

1.1 行业定义

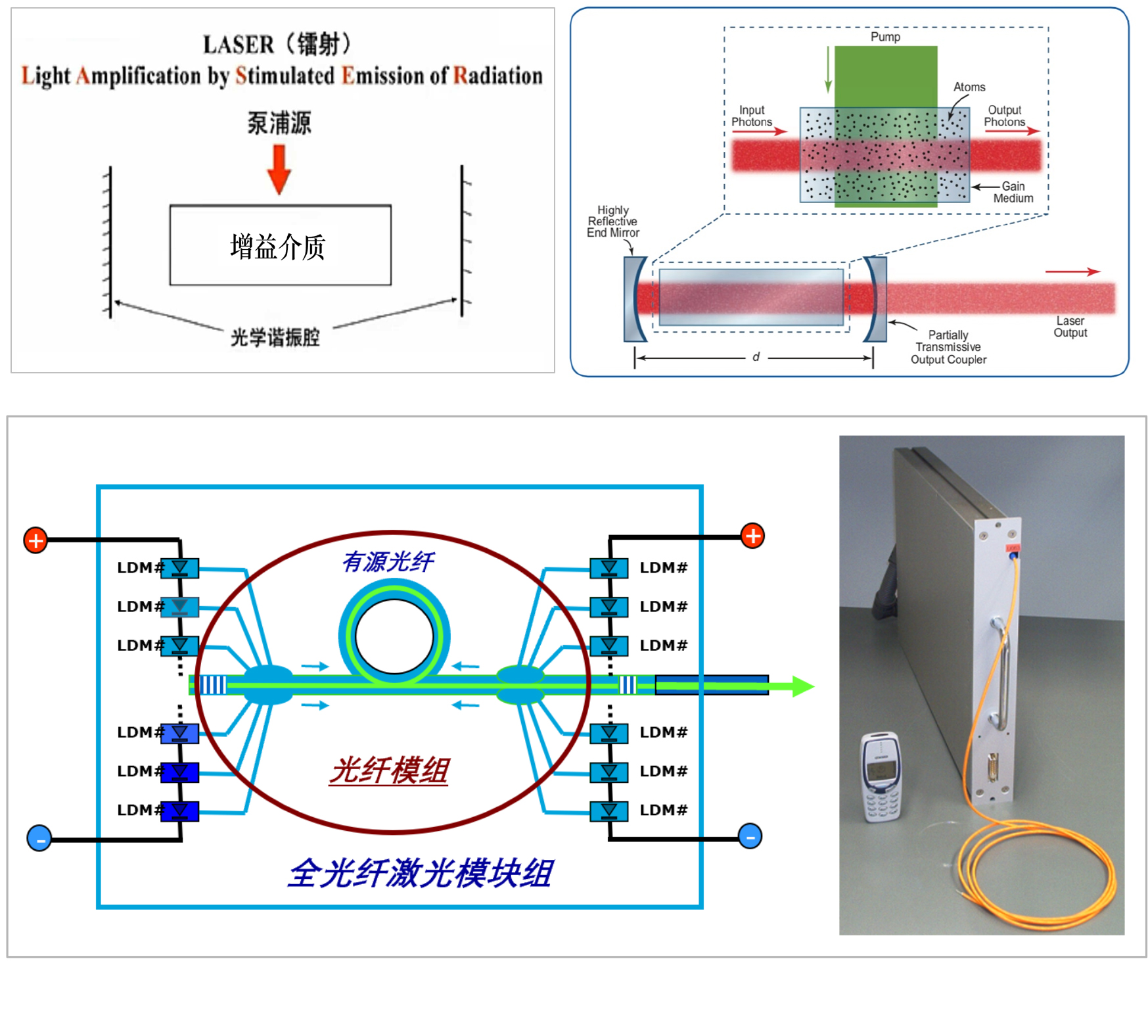

1.1.1 激光器的原理

激光器由泵浦源、具有亚稳态能级的增益介质、谐振腔等元件组成。以半导体泵浦光纤激光器为例,激光器产生激光的具体过程可以详细拆分为以下五步:

第一步,导入泵浦光,半导体激光器作为激光器泵浦源发射具有一定线宽的泵浦光,通过合束器后进入光纤;

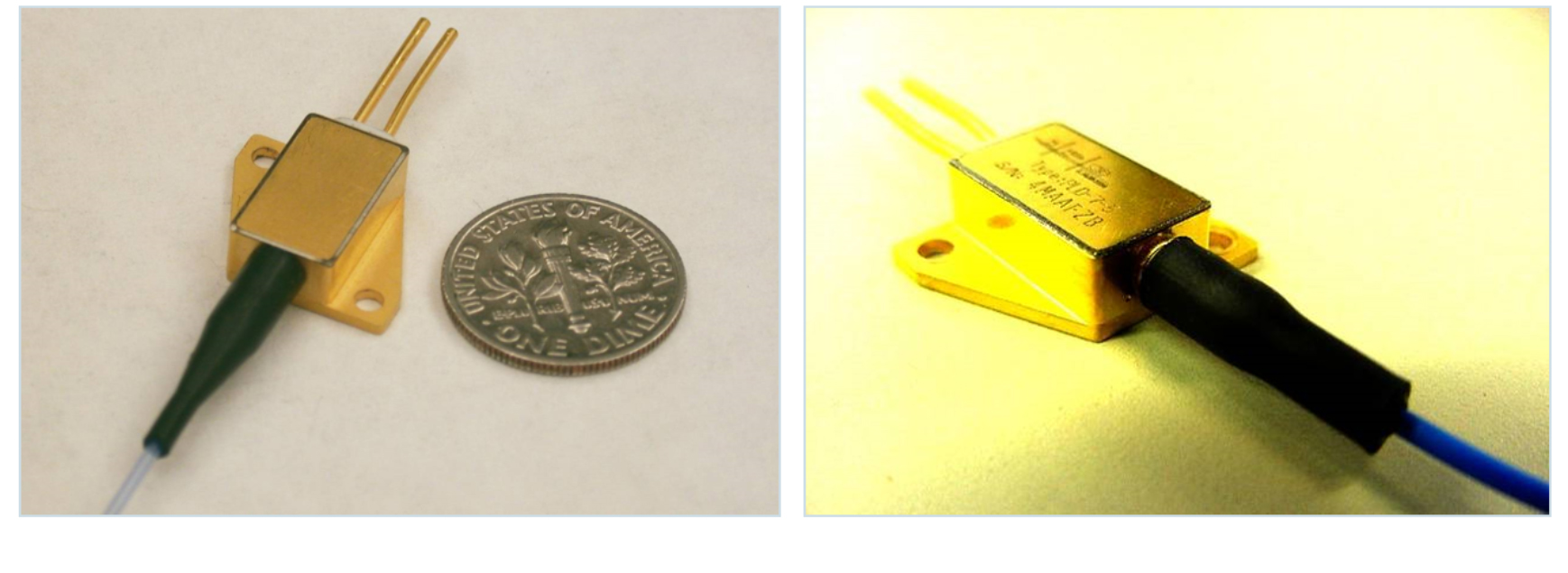

图:IPG光纤激光器泵浦源—单芯结半导体模块

资料来源: IPG宣传资料,九鼎投资

第二步,给增益介质赋能,增益光纤吸收特定波长的泵浦光从而使得粒子向上发生能级跃迁达到亚稳态;

第三步,自发辐射形成光子,亚稳定状态粒子自发向下跃迁释放能量,产生方向和相位各异的光子;

第四步,受激辐射实现光放大,沿轴线运动的光子可以在反射镜(光栅)之间来回往复运动(非沿轴线光子很快逸出),而光子每次遇到增益介质的高能(亚稳态)粒子时都能令增益介质粒子释放能量产生同质光子,从而达到光放大效果;

第五步,激光输出,达到一定要求后实现连续或者脉冲形式的激光输出。

图:激光器的构造原理,IPG光纤激光器结构图

资料来源:《激光器原理与技术》,IPG宣传资料,九鼎投资

1.1.2 激光器的分类

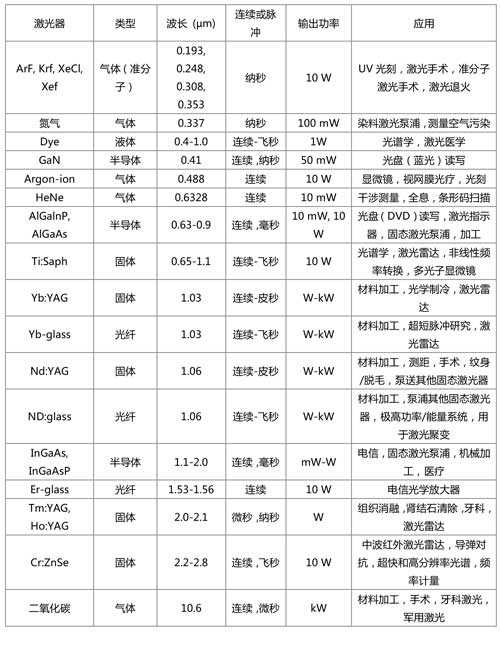

激光器较为常见的分类有四种,即按增益介质、输出功率、工作方式和脉冲宽度区分。

►按照增益介质:激光器的增益介质包括气体、液体和固体,特定增益介质决定了激光波长、输出功率和应用领域。气体中具有代表性的是CO2气体激光器,固体中具有代表性的包括红宝石激光器、半导体激光器、光纤激光器和YAG 激光器等。

►按照输出功率:可以分为小功率(0-100W)、中功率(100-1KW)、高功率(1KW 以上);但有时也将100-1.5KW 范围内定义为中功率。不同功率的激光器适应的应用场景不同。

►按工作方式:可分为连续激光器和脉冲激光器。连续激光器可以在较长一段时间内连续输出,工作稳定、热效应高。脉冲激光器以脉冲形式输出,主要特点是峰值功率高、热效应小;根据脉冲时间长度,脉冲激光器可进一步分为毫秒、微秒、纳秒、皮秒和飞秒,一般而言,脉冲时间越短,单一脉冲能量越高、脉冲宽度越窄、加工精度越高。

►按输出波长:可分为红外激光器、可见光激光器、紫外激光器等。不同结构的物质可吸收的光波长范围不同,例如金属对近红外光吸收率较高。

表:主要类型激光器比较

资料来源:根据通快产品手册翻译整理,九鼎投资

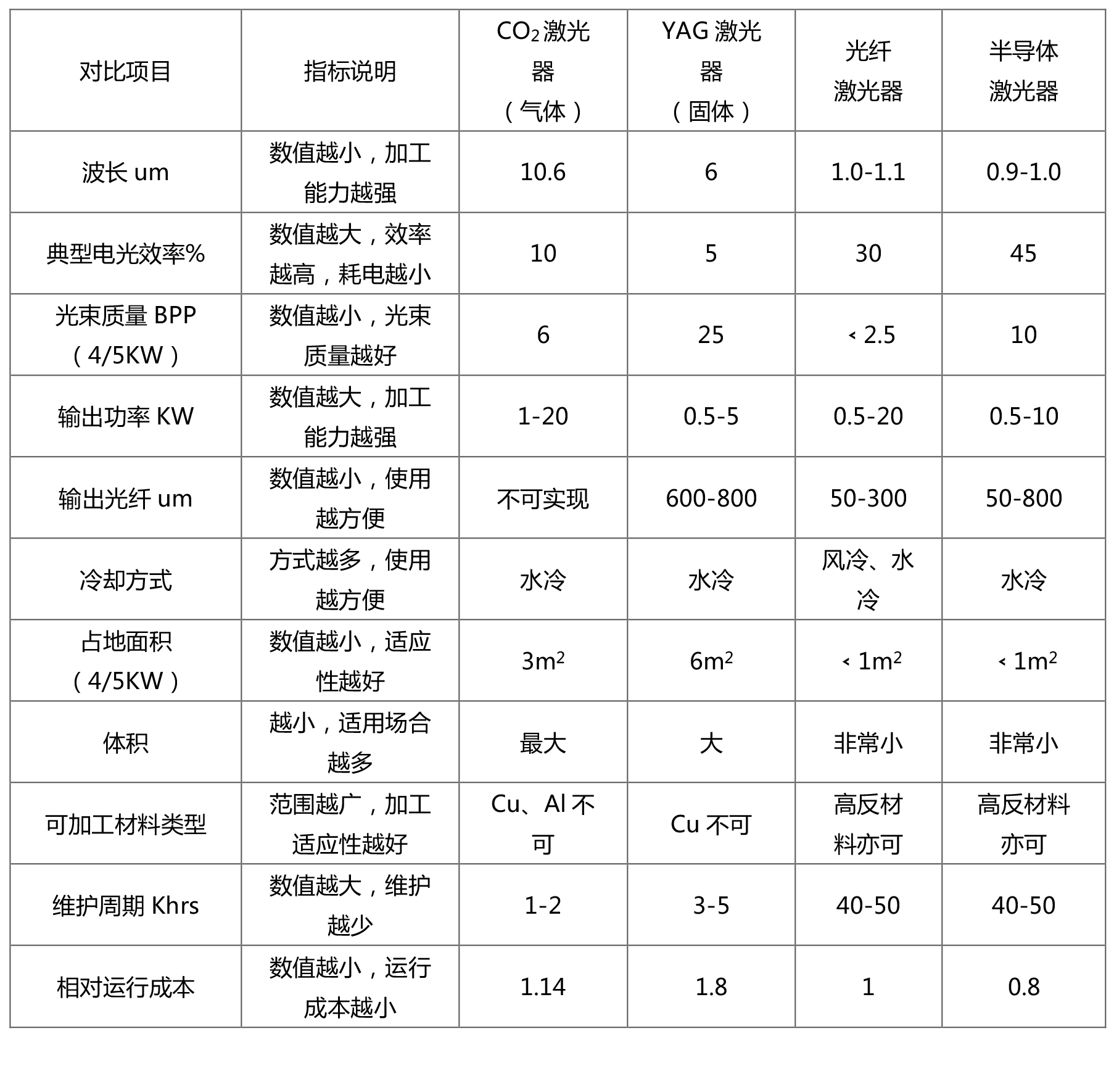

1.1.3 光纤激光器用于材料加工优势突出

光纤激光器推动激光加工方式朝广度和深度发展。在传统领域,大功率激光器促进激光设备对航空航天、交通运输等高端装备在切割、焊接、打标等环节的渗透。在新兴领域,光纤激光器拓宽了激光加工深度,形成增量市场,主要包括在消费电子、光伏、锂电池、半导体等领域的精密加工。

从技术角度来看,光纤激光器相比其他激光器优势突出。光纤激光器用于加工的技术优势体现在:1)光束质量好,容易达到大功率。2)光纤表面积大,散热好。3)光路完全封闭,稳定性较好,寿命长且维护较少。4)体积小,可实现柔性传输。5)波长在700nm-2000nm的范围内,在材料加工领域具有适用性更广。

从成本角度来看,光纤激光器性价比优势极高,以CO2激光器作为对比:

1)光纤激光器由于光束质量高,材料吸收率高,所以加工速度更快,以薄板切割为例,光纤激光切割速度可达到同等功率CO2激光切割的2-3倍;

2)光纤激光器的电光转化率高达30%以上,工作耗电低,而CO2激光的光路完全依靠反射镜传播,光路衰减快,能量损失较多,电光转化率在10%以下;

3)光纤激光器结构简单稳定,外光路免维护,平均无故障时间超过10万小时,基本无耗材。CO2激光系统结构复杂,反射镜和谐振腔需定期维护,涡轮机轴承更换费用昂贵,维护成本高。

取市场上的千瓦级工业激光器的主要性能参数对比,相对于其他激光器,光纤激光器具有输出激光光束质量好、能量密度高、电光效率高、使用方便、可加工材料范围广、综合运行成本低等技术性能和经济性能等方面的优势,因此广泛应用于雕刻/打标、切割/钻孔、熔覆/焊接、表面处理、快速成形等材料加工和光通信等领域,被誉为“第三代激光”,具有广阔的应用前景。

表:千瓦级工业激光器的主要性能参数对比

资料来源:创鑫激光招股说明书,九鼎投资

1.2 产业链示意图

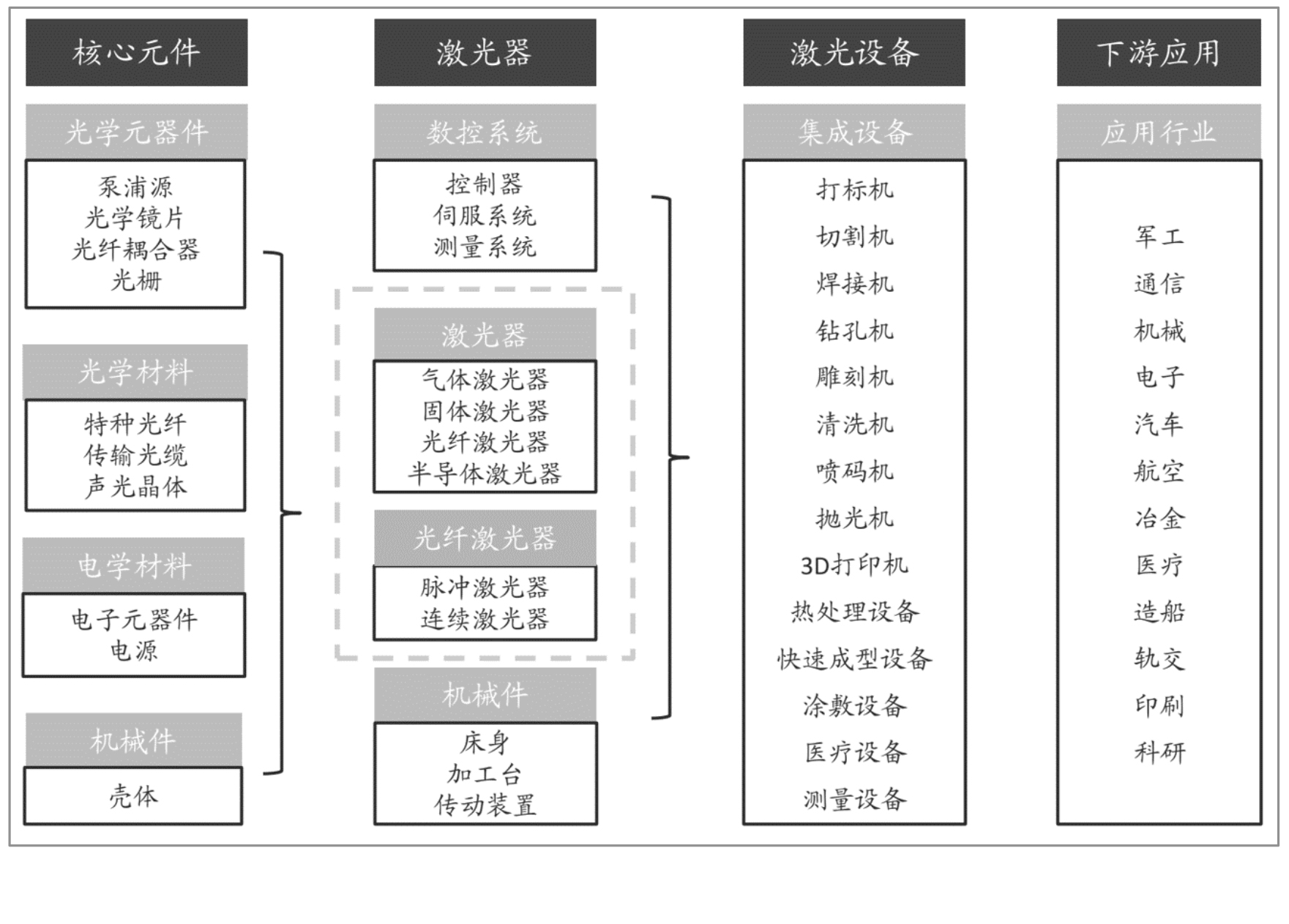

激光涉及光、电、通信、机械等多学科,产业链自上而下包括光学材料及光电元器件、激光器、激光加工设备和下游激光应用领域。

图:激光产业链示意图

资料来源:行业公开资料整理,九鼎投资

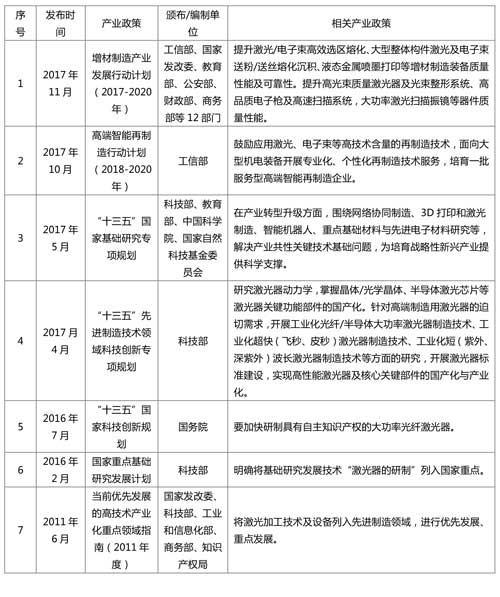

1.3 主要法律法规和产业政策

二、需求侧分析

2.1 市场需求持续增长的驱动因素

2.1.1 激光加工时代到来,替代传统加工方式

根据Optech Consulting统计,2017年全球用于材料加工的激光设备规模达到169亿美元,同比大幅增加30%。此外,材料加工激光设备出现替代传统机床的趋势,2009-2017年激光设备的CAGR高达15.9%,而同期机床装备的CAGR仅5.4%。激光加工在传统领域的渗透替代才刚开始。近年来,国内工业激光加工应用市场不断扩大,在纺织、服装等轻工业,汽车制造业、航空、动力、能源等重工业不断渗透,获得了较快的发展。

图:近十年全球材料加工用激光设备增加速度高于机床增加速度

资料来源: Optech Consulting,九鼎投资

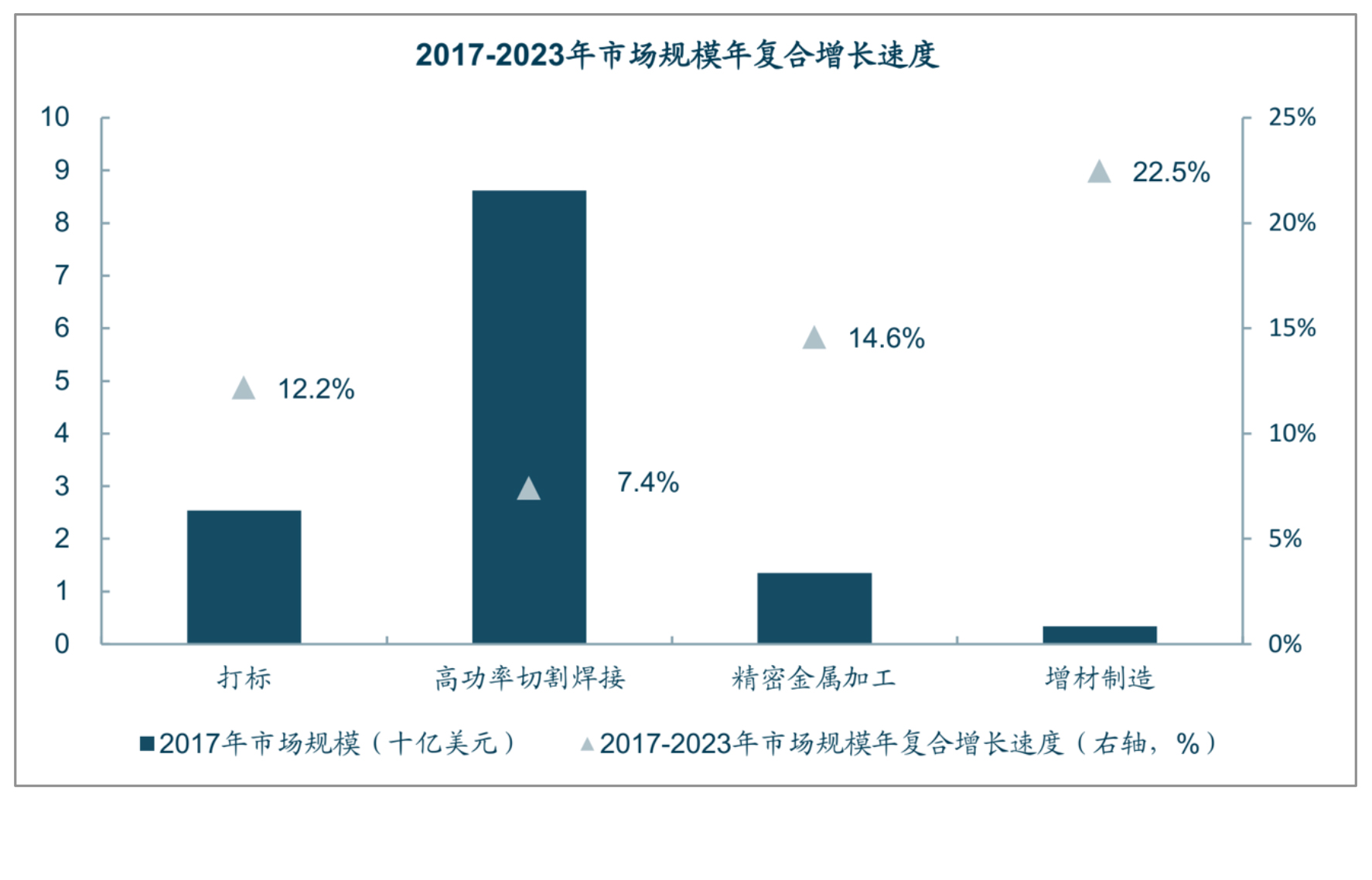

细分到具体应用行业,2018年全球工业激光器市场规模47.2亿美元,同比增速9.5%,占整体激光器需求比例36.2%,较2017年的34.7%提升了1.5个百分点,成为激光器最大的应用市场。

资料来源: 公开数据,九鼎投资

通过数据对比可以发现,从2016年开始,工业激光器市场增量已经超过整体激光器需求增量,即工业激光器领涨整体激光器需求量。根据Industrial Laser Solutions数据,工业激光器中,2017年光纤激光器市场份额提升至47.3%,占据主导地位。2010年,光纤激光器仅占工业激光器销售额的11%,也由此可以看出,工业激光器近几年的高速增长得益于光纤激光器的飞速发展。光纤激光器市场增速亦逐年提升,且增速超过工业激光器的增速。

2.1.2 中国将成为全球激光器需求的增长极

中国将成为全球需求的增长极,将有利于培育具有国际竞争力的本土企业。根据Optech Consulting数据,2013年中国大功率材料加工设备占比全球比重仅为18%,2016年上升到23%,且预计到2025年,中国大功率材料加工设备占全球比重将达到35%。在激光行业的高速发展过程中,中国本土将有望诞生具有国际竞争力的公司,国内激光器行业龙头更进一步。

受益于国产替代加速,中国激光设备市场规模增速将高于全球平均水平。预计到2023年,中国激光加工设备市场规模将达到约850亿元人民币,对应2017-2023年的CAGR为15.6%,高于全球的12.7%。

图:全球激光加工各主要应用下游 2017-2023年仍将保持高速增长

资料来源: Optech Consulting,Strategies Unlimited,九鼎投资

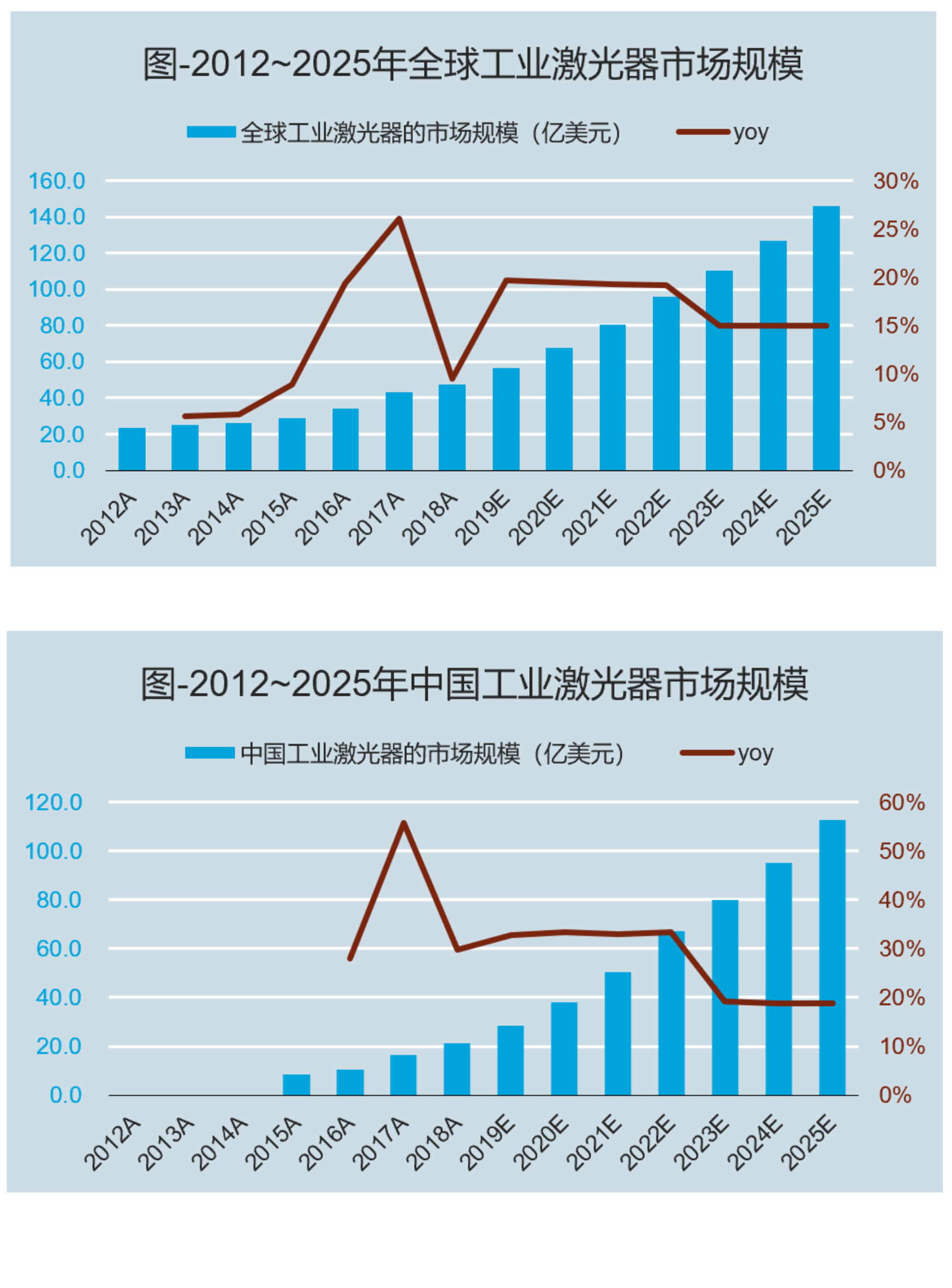

2.2 市场总体规模及增速

2018年全球激光器市场规模增长至130.6亿美元,比2017年的124.3亿美元增长5.1%,全球制造业市场经过平稳发展后逐渐恢复增长,假设2019-2025年以年均15%速度增长。随着制造业设备的升级,预计2025年全球激光器市场规模将达到约350亿美元。

2018年中国激光器的销售额增长至59.2亿美元,比2017年的销售额47.5亿美元增长45.3%,预计2025年中国激光器销售额将达到243亿美元,年化复合增速约22%。届时,中国激光器市场份额占比全球也将进一步提升,预计2025年占比将达70%。

资料来源: 公开数据,九鼎投资

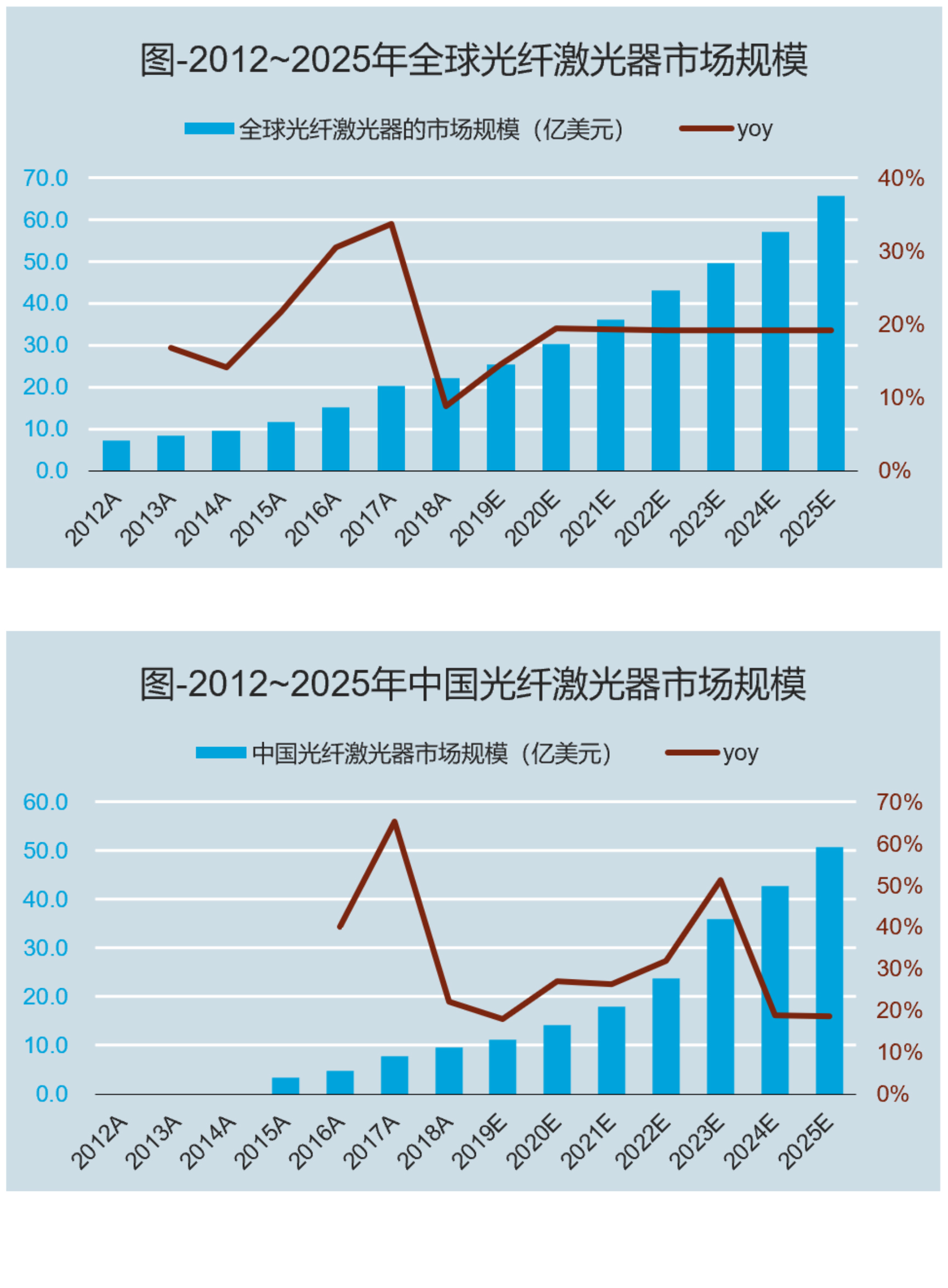

预计2019-2025年全球光纤激光器市场规模将增至66亿美元,年化复合增长率达17%。亚太地区已经并将继续成为光纤激光器发展的主要助推力,市场规模将进一步扩大。中国光纤激光器市场在2018年市场规模为9.5亿美元,占全球光纤市场规模的42.8%,预计中国光纤激光器市场在2025年的市场规模将增至51亿美元,占比全球光纤市场规模约77%,7年复合增长率达27%,此强劲增长主要由于宏观经济发展、制造业产业升级(活跃的制造业市场、工业激光设备主力市场),以及有利的国家政策支持。

资料来源: 公开数据,九鼎投资

图:2017年,中国VS全球光纤激光器市场竞争格局

资料来源:《2018中国激光产业发展报告》,九鼎投资

三、供给侧分析

3.1 竞争格局和产业链主要参与者

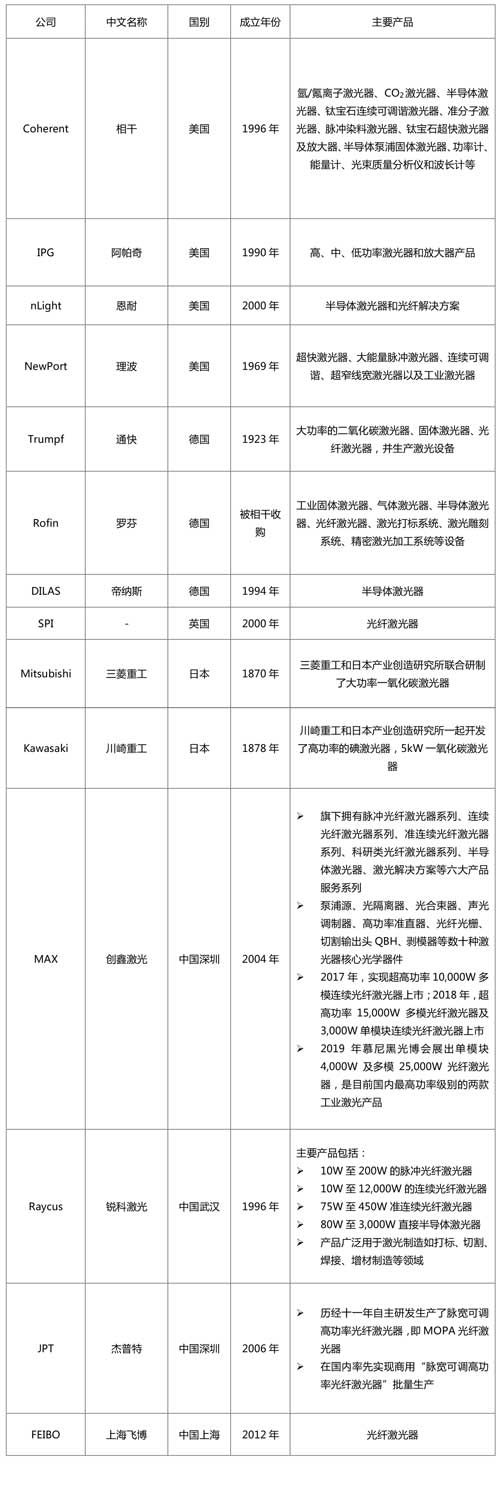

表:全球主要的激光器供应商

资料来源:各公司官网,九鼎投资

3.2 激光器国产化趋势加速

受益于国内激光器企业的技术突破,国内小于100W的低功率光纤激光器已基本实现了国产化,100W-1500W之间的光纤激光器国产化率也超过了60%,但功率大于1500W的光纤激光器国产化还比较低,仍大量依赖进口。

表:我国光纤激光器国产化率

资料来源:《2018年激光产业发展报告》,九鼎投资

近五年来,随着光纤激光器的国产化,低功率激光器价格已有较大幅度下降,高功率产品的价格仍比较高昂。虽然从数量上来说,高功率仅占4.3%,但其销售额占全部光纤激光器的20%左右。随着国内光纤激光器企业的技术突破,国内高功率光纤激光器大概率将复制中低功率激光器进口替代的过程,国产化率提升,价格下降,是未来几年国内光纤激光器的重要趋势。

3.3 主要元器件是国产化关键

泵浦源封装、合束器、隔离器、中功率光纤光栅、激光传输组件等激光器零部件已经基本国产化,泵浦源芯片、增益光纤、光栅等是国产化的关键。

3.3.1 泵浦源(成本占比30%)

泵浦源是激光器的核心器件之一,占光纤激光器成本比例高达30%。高功率光纤激光器需要高功率泵浦源的支撑,而半导体激光器具有体积小、重量轻、电光转换效率高、性能稳定、可靠性高和寿命长等优点,因此半导体激光器(LD泵浦源)是光纤激光器的主流泵浦源。

激光芯片是半导体泵浦源的核心部件,其功率高低和性能稳定性直接影响输出激光性能。但激光芯片是国内激光产业链十分薄弱的环节,长期以来我国高功率激光芯片几乎全部依赖进口,进口价格相对较高并且存在技术封锁,国内激光器厂商开始偏好于采购国产激光芯片。随着市场对高功率光纤激光器需求的提升,激光芯片的国产替代为大势所趋。

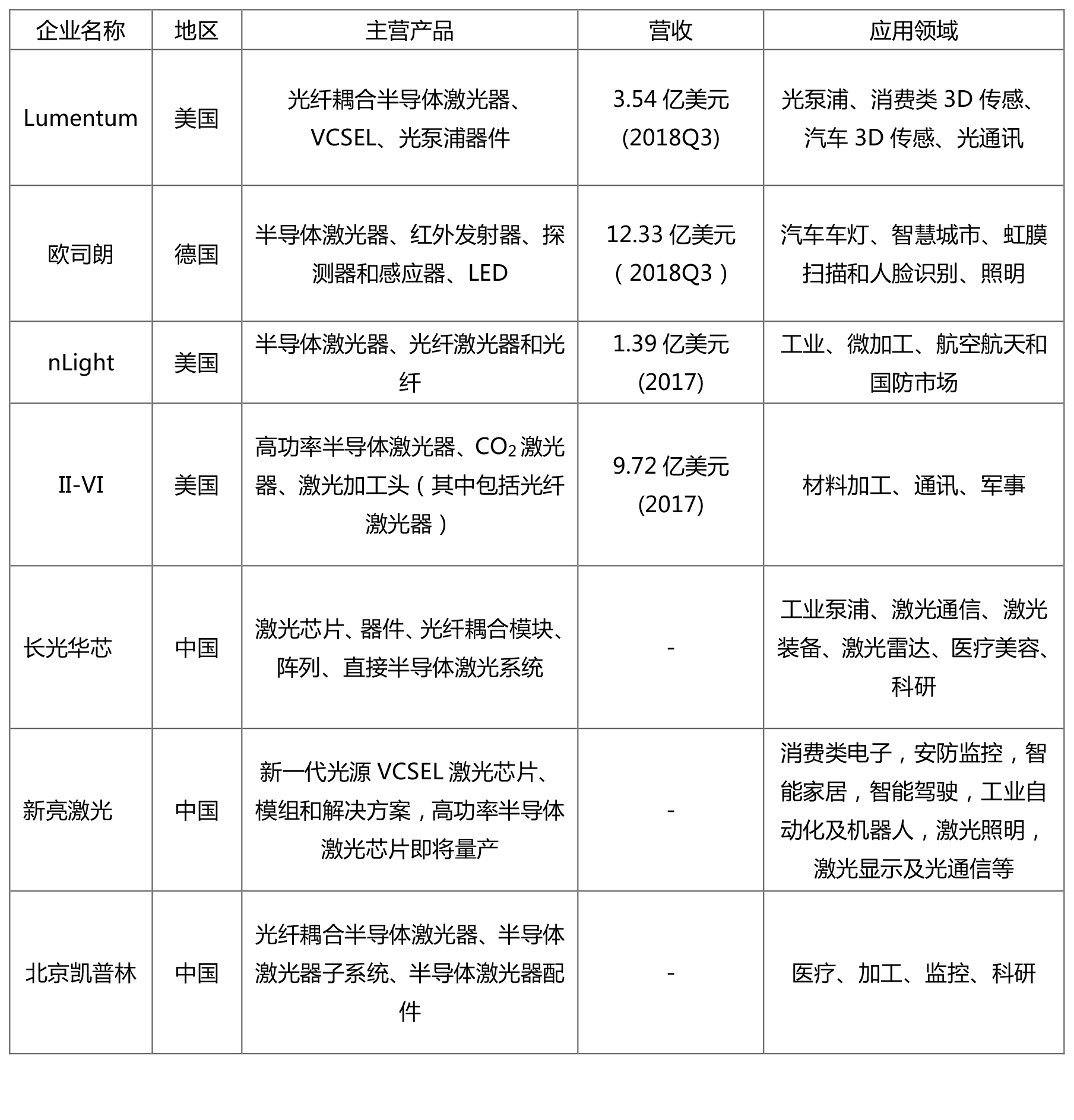

表:全球主要高功率半导体激光芯片厂商

资料来源:各公司官网,九鼎投资

国内多数LD泵浦源企业只具备芯片封装技术,国内极少数具备激光芯片设计制造能力的企业盈利能力更值得期待。美国Lumentum、德国欧司朗和长光华芯等公司具备高功率激光芯片制造能力且可以外销,而美国IPG,德国通快可以制造该类芯片但不对外销售。国内厂商大多都是外采芯片做封装,实际上不具备自产芯片的能力,国内极少数可以自主设计制造高功率激光芯片的厂商将迎来难得机遇。目前,长光华芯可以生产12W、13W、15W、60W、100W、300W的6种高功率激光芯片,nLight可以生产15-400W的69种二极管激光器。

3.3.2 特种光纤(成本占比20%)

特种光纤区别于普通光纤的核心特征是在特定波长上使用,掺镱光纤用于光纤激光器和光纤放大器的增益介质,无源光纤用于耦合器,尾纤等其它光器件。

大双包层掺镱光纤及双包层无源光纤特种光纤长期被国外垄断,限制了国产高功率激光器的进展。如美国Nufern公司等。国内以睿芯光纤、长飞光纤等为代表实现国产化的重要突破。睿芯光纤的特种光纤产品分为双包层大模场有源光纤(掺镱铒等稀有金属)、双包层大模场无源光纤、椭圆包层型保偏光纤、熊猫型保偏光纤等。长飞双包层20/400掺镱光纤在中功率的转换效率达到67%,1400W输出的功率波动极其稳定。

国内光纤激光器龙头企业锐科激光,通过收购睿芯光纤向上游整合,锐科激光2017年-2018年H1核心供应商采购额如下表所示。

表:锐科激光核心供应商信息(单位:万元)

资料来源:锐科激光公开资料,九鼎投资

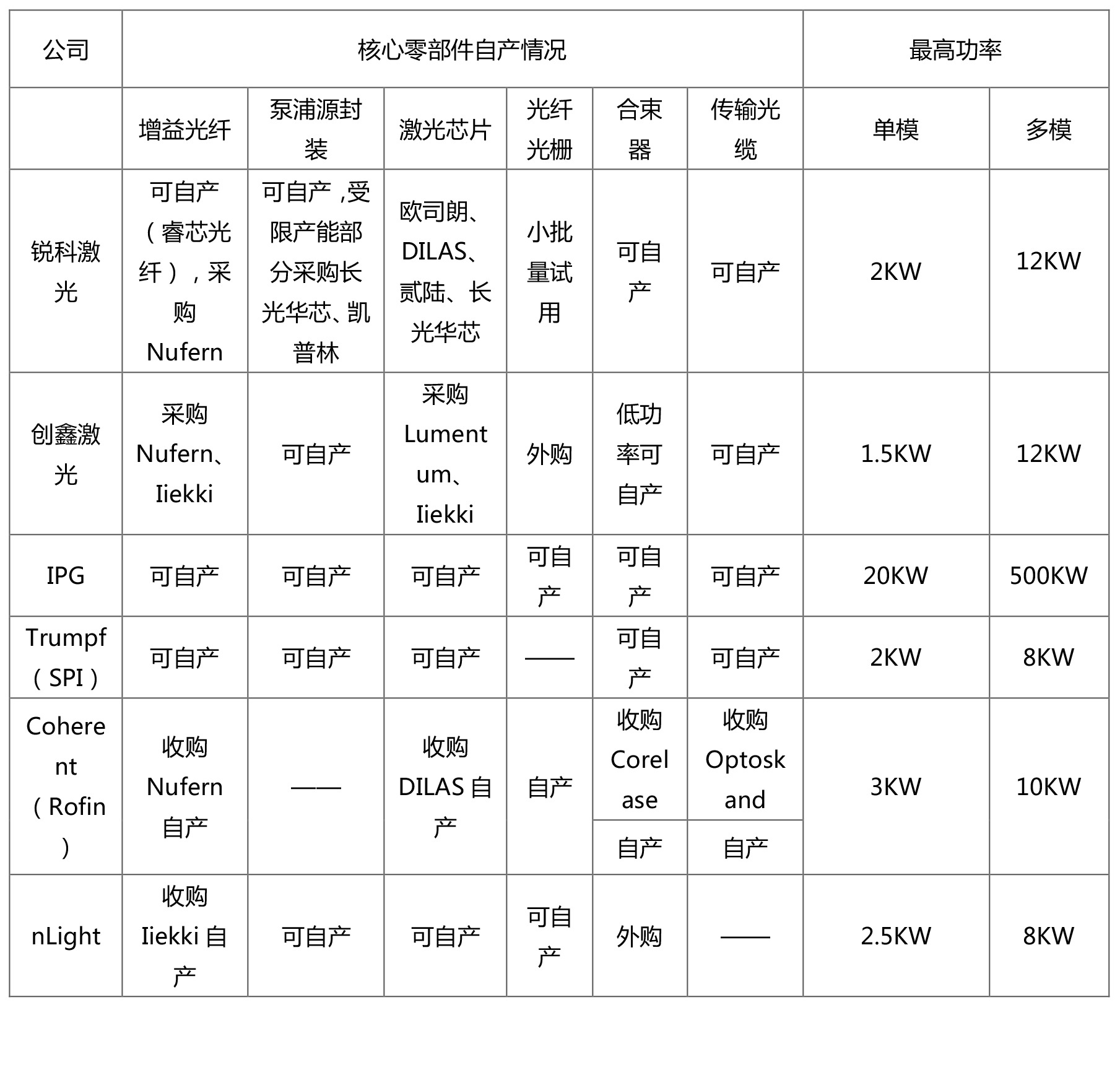

表:全球主要光纤企业核心器件自产情况

资料来源:IPG、锐科、创鑫、Coherent年报,九鼎投资

四、行业发展趋势及特征

一、激光器位于激光产业链中枢位置,中国已成为全球规模最大、增速最快的激光器市场

激光器是终端激光设备的核心光学部件,位于全产业链的中枢位置。同时,从成本角度来看,激光器成本约占设备总成本的30%-50%,为激光设备价值量最高的核心部件。

预计到2025年,中国激光器市场规模将达到约240亿美元,年化复合增速将保持在22%左右。届时,中国激光器市场占全球比例或达70%。

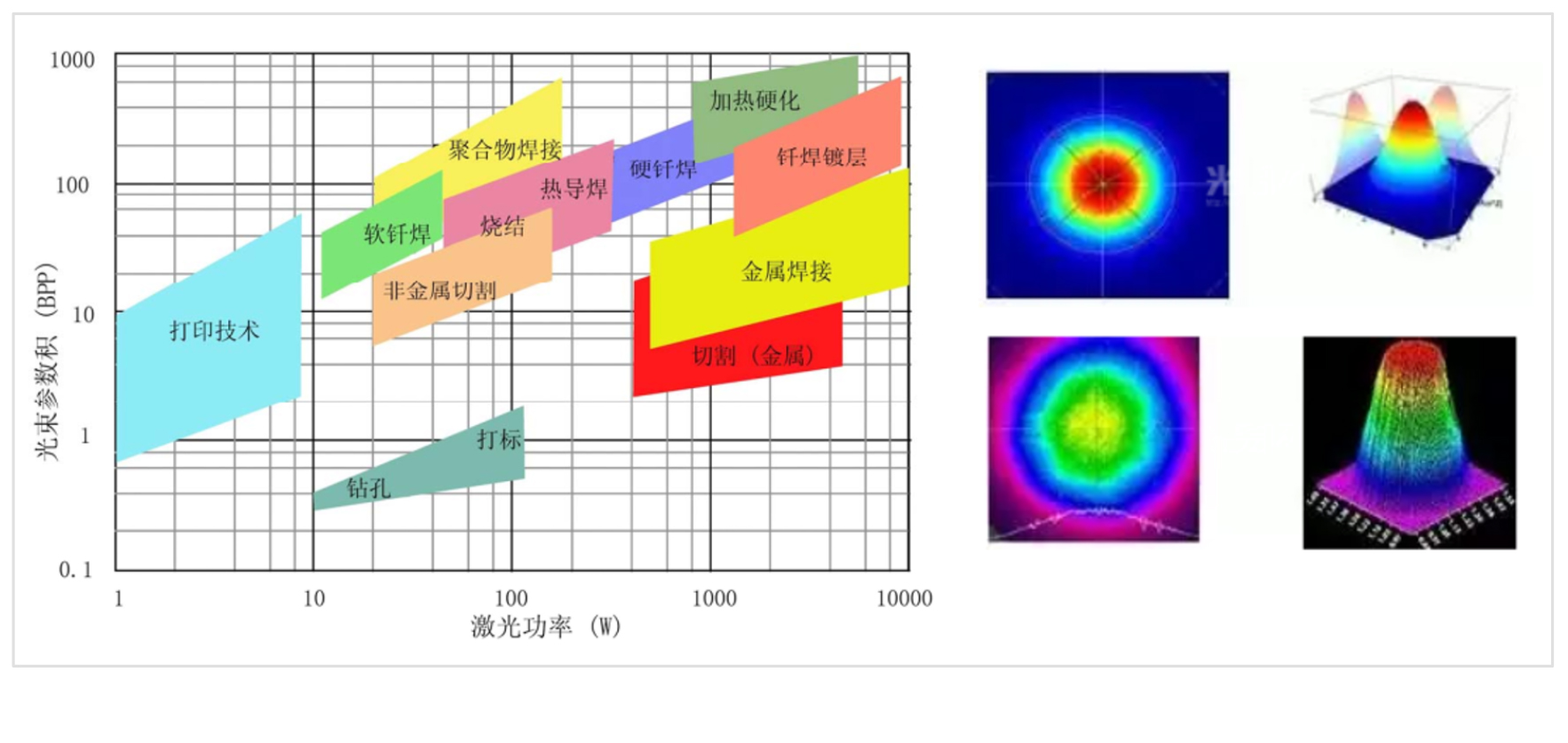

二、工业领域成为激光器需求增长的核心贡献者,高功率的趋势愈发明显,高光束质量、对能量分布和边缘处理具备较强设计能力的公司的产品将获得更优异竞争力

2016年开始,工业激光器市场增量已经超过整体激光器需求增量,成为市场角逐的焦点。2018年,全球工业激光器市场规模已超47亿美元,占整体激光器需求的约36%,成为激光器最大的应用市场。

随着下游对激光性能的要求日益提高,各厂家都在向附加值更高的高功率激光器发展。以占全球光纤激光器份额60%的IPG为例,2018年报披露数据,公司2000W以上的高功率激光器销售额达到9.1亿美元,占总销售额的62.3%。

资料来源:公开数据,九鼎投资

图:不同行业应用对光束质量和功率的需求

资料来源:创鑫激光,九鼎投资

三、国产超快激光器崛起,细分赛道大有可为

激光器按照其光脉冲的单位分类,普通脉冲激光的单位是微秒(μs,10的负6次方秒),千瓦(KW)。调Q激光的单位是纳秒(ns,10的负9次方秒),兆瓦(MW)。而锁模激光的单位是皮秒(ps,10的负12次方秒)和飞秒(fs,10的负15次方秒),千兆瓦。

超快激光器可以将光能集中,在皮秒至飞秒的时间间隔内,将光聚焦到小空间上,并可以在在不破坏底层区域的情况下,从材料表面快速、清洁地烧蚀材料。超快激光器在超快过程中最重要的一环技术是:脉冲压缩技术。脉冲压缩技术是用于克服材料折射率随波长变化引起的色散效应。

超快激光因其具有超快速度和超高峰值等特性,可将能量快速、准确的集中在作用区域,实现对几乎所有材料的非热熔性冷处理,因此获得传统激光无法比拟的高精度、低损伤等效果。超快激光凭其独特优势在材料微细加工、纳米结构制作、光子器件加工、高密件存储、医疗生物工程等方面得到广泛应用。

根据OFweek数据,2017年全球超快激光器市场规模约5.7亿美元,2020年有望超过15亿美元,CAGR高达39%,高于光纤激光器的行业增速。且由于技术壁垒高,超快激光器可能较当前普通光纤激光器毛利率水平更高。

四、激光器国产化程度不断加强,核心元器件是关键

随着国内光纤激光器企业的技术突破,国内小于100W的低功率光纤激光器已基本实现了国产化,100W-1500W之间的光纤激光器国产化率也超过了60%,但功率大于1500W的光纤激光器国产化还比较低为10%左右,仍大量依赖进口。随着国内激光器厂商的研发实力提升,中美贸易战背景下核心器件及技术的国产化需求日益迫切,国内高功率光纤激光器大概率将复制中低功率激光器进口替代的过程,国产激光器取代进口趋势日益显著。

从激光器成本结构中可以看到,特种光纤、泵浦源和光学器件是激光器成本的主要构成,占比超过80%,其中泵浦源和特种光纤又是光纤激光器原材料成本的核心来源,一般的,特种光纤占比约20%、泵浦源占比约30%。泵浦源封装、合束器、隔离器、中功率光纤光栅、激光传输组件等激光器零部件已经基本国产化,泵浦源芯片、增益光纤、高功率光纤光栅等是国产化的关键。

泵浦源为激光器中最重要的核心器件之一。半导体激光器是光纤激光器的主流泵浦源,半导体激光芯片是制造半导体激光器的核心部件,其功率高低和性能稳定性直接影响输出激光性能。激光芯片是国内激光产业链十分薄弱的环节,在高功率半导体激光器芯片方面早日打破长期依赖进口“有器无芯”的局面是当务之急。自主研发掌握泵浦源、光纤耦合器等核心器件技术并规模化生产,实现自产自制,方可有效降低成本,显著提升毛利率、净利率水平,享受产业链垂直整合的红利。